Schroders: Какво да очакваме на пазарите през 2022 г.?

След толкова силна година за пазарите като изминалата 2021 г. портфейлните мениджъри традиционно са по-внимателни с прогнозите си за бъдещето. Масираната ваксинационна кампания срещу COVID -19 възвърнаинтереса към инвестиции с фокус върху възстановяването на икономиките (reopening trade) – т.е. висока възвръщаемост с ограничени рискове. На база моделите на Schroders, сега навлизаме в по-зряла фаза на икономическия цикъл, когато инерцията на растежа достига пик и централните банки започват да оттеглят подкрепата си. На този фон очакванията за доходност от акции е все още положителна, макар и по-ниска, благодарение на солидните корпоративни печалби.

В по-краткосрочен план очакваме инфлационният импулс да достигне връх с отпушването на доставките, но въпреки това централните банки ще вдигнат лихвите.

Инфлацията е популярна тема и в средносрочен план вероятно ще бъдем в по-инфлационна среда в сравнение с последното десетилетие, движеща се от нарастващите заплати, деглобализацията и декарбонизацията. В по-краткосрочен план очакванията са инфлационният импулс да достигне връх. От гледна точка на пазарите е важно да се идентифицират компаниите със сила в ценообразуването, като се има предвид рискът за маржовете, който представляват по-високите разходи за суровини и труд. Все още обаче инфлацията не представлява системен риск за пазарите, тъй като желанието на централните банки да започнат да повишават лихвите в отговор на инфлационния натиск помога за смекчаване на разпродажбите в дългия край на кривите на доходността на държавните облигации. Все още има място за облигациите в портфейла.

Вариантът Omicron на Covid-19 остава проблем

Covid-19 продължава да причинява волатилност, като последният вариант, Omicron, подновява тези опасения. Важно е да признаем, че сме извървяли дълъг път от първото тримесечие на 2020 г. - нивата на имунитет са значително по-високи, дори при мутации; правителствата станаха по-опитни и реагират по-бързо; и процесите за разработване на нови ваксини стават все по-ефективни.

Екстремната несигурност е зад гърба ни, но Omicron доведе до частични блокирания и това ще бъде една от причините за бавно начало на годината по отношение на растежа. В идеален свят бихме били свидетели на силно синхронизирано глобално икономическо възстановяване, но началото на Omicron прави това по-малко вероятно. Единствената област, която може да изненада, е Китай, където, за разлика от други големи икономики, политиките са стимулиращи.

Тъй като фискалната подкрепа е изчерпана, частният сектор ще трябва да поеме щафетата на растежа.

През последните години глобалната икономика приличаше на "нестабилен велосипед", където липсата на икономическа инерция ни направи уязвими и можехме да бъдем отклонени от курса от всеки порив на вятъра. Пандемията принуди правителствата да поставят стабилизатори на нестабилния велосипед, което ни позволи да се отървем от цикличната нестабилност. Тези стабилизатори ще бъдат свалени през 2022 г. и частният сектор ще трябва да поеме щафетата на растежа. В същото време нарастващите лихвени проценти ще окажат натиск върху по-нестабилните пазари, предизвиквайки волатилност. Възможностите за печалби все още са налице, но е ключово инвеститорите да бъдат гъвкави и предвидливи - не е време за големи залози.

Устойчивото инвестиране през Q1 на 2022

Вече няма "ако" и "но" за устойчивостта. Устойчивото инвестиране става все по-важно дори за дребните инвеститори. Повече за прогнозите на Schroders за развитието на устойчивото инвестиране, можете да прочетете тук

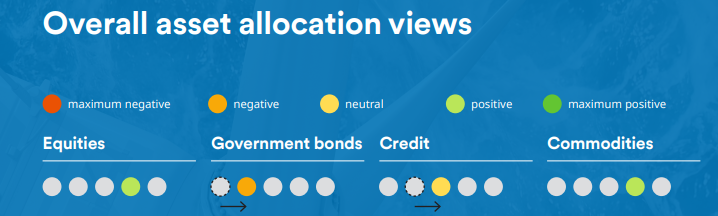

Очаквания за класовете активи

Акции - позитивни

Първоначалният негативизъм, с който беше посрещнат варианта Omicron,отстъпи на добрите новини, но Федералният резерв (ФЕД) се завърна в игра. Въпреки че очакванията ни са позитивни, трябва да се следи как Фед ще се бори с нарастващата инфлация. Солидният ръст на печалбите следва да компенсира затягането на паричната политика от централните банки.

Държавни облигации - негативни

Реториката на централните банки затвърждава убеждението за предстоящо затягане на политиката на количествените облекчения. Според модела на Schroders държавните облигации все още са скъпи. В глобален мащаб Schroders санегативни по отношение на държавните облигации на САЩ и Япония, но неутрални към британските и германските облигации. Позитивни са към на дългана развиващите се пазари, деноминиран в щатски долари, но неутрални по отношение на деноминираните в местна валута.

Кредит - неутрални

Подобрениочакванията за кредита до неутралени, като основните показатели продължават да се подобряват. Това следва да продължи, което ще доведе до относително ниски очаквания за фалити в развитите пазари. Но оценъчните нива остават скъпи, особено на пазара на облигации с инвестиционен клас (IG) в САЩ. Междувременно Schroders са позитивни по отношение на европейския кредит, но неутрални към САЩ. Фундаменталните показатели са по-подкрепящи за Европа спрямо САЩ.

Ресурси - позитивни

Schroders остават позитивни по отношение на суровините, тъй като държавите по света се отварят отново, а предлагането остава ограничено предвид недостатъчните инвестиции в много сектори. В същото време този клас активи действа като хедж срещу инфлацията. Сред секторите на суровините сапозитивни за енергетиката и промишлените метали, докато неутрални по отношение на селското стопанство и благородните метали.

Очаквания за капиталовите пазари по региони

САЩ - позитивни

Въпреки че оценъчните съотношения са високи в исторически план и в сравнение с компаниите от други региони, американските акции остават сред най-предпочитаните за експертите на Schroders предвид силата на икономическото възстановяване. Също така има много компании в S&P 500, които са силни в ценообразуването за да компенсират по-високата себестойност. Междувременно очакванията са, че растежът на печалбите ще компенсира високите оценки и затягането на паричната политика от ФЕД.

Обединеното кралство - неутрални

Акциите на Обединеното кралство продължават да предлагат атрактивни оценки в исторически план и спрямо други развити пазари. Но както фискалната, така и паричната политика станаха по-малко приспособими. Очаква се Банката на Англия (BoE) да увеличи лихвените проценти отново тази година. На този фон, когато политиката се затяга, по-скъпата местна валута би била по-малко подкрепяща за пазара.

Европа (без Обединеното кралство) - позитивни

Schroders понижават рейтинга на европейските акции от максимална положителна позиция през последното тримесечие. В сравнение с други места, обаче, фискалната и паричната политика остават подкрепящи, като фискалните разходи са все още значителни през тази година. Слабостта на валутата също е попътен вятър за пазара. От друга страна, икономическата активност в региона, възпрепятствана от въздействието на Omicron, изисква предпазливост. Междувременно експозицията на европейските акции към циклични сектори, като промишлеността, е уязвима към забавяне на инерцията на глобалния растеж.

Япония - неутрални

Неотдавнашното заявка за фискални стимули, заедно с това, че паричната политика остава адаптивна, са положителни за японския пазар. Потенциалното обезценяване на валутата също е попътен вятър за региона, като се има предвид значението на износа за пазара. Силата на възстановяването обаче е възпрепятствана от производството, заради затруднение във веригата на доставките. Този проблем вероятно ще се влоши от Omicron.

Китай - неутрални

Оценките наскоро поевтиняха, така че пазарът изглежда справедлив в исторически план, особено за дългосрочни инвеститори. Но в краткосрочен план умереният китайски растеж и опасенията за сектора на имотите остават пречки за пазара. Въпреки това има някои ранни признаци, че отслабването на кредитния растеж се е стабилизирало. Също така Schroders очакват по-свободната парична политика в Китай тази година да бъде в подкрепа на пазара.

Азия (без Япония) - неутрални

Schroders продължават да са позитивни за дългосрочни инвестиции в Корея и Тайван, тъй като техните производствени перспективи остават отлични. Регионът изглежда по-привлекателен от гледна точка на оценъчни коефициенти, но продължаващите проблеми с веригата за доставки подкопават производствената дейност за тези икономики.

Развиващи се пазари - положителни

Schroders покачваточакванията си за акциите на развиващите се пазари от неутрални. Те продължават да предлагат атрактивни оценки в сравнение с други пазари. Има и някои признаци на подобрение на икономическата активност в региона, особено в страни извън Китай. Следва да се следи с внимание политиката на Фед и потенциално по-силния щатски долар.

Такава е и прогнозата за регионалните пазари и на инвестиционния екип на Карол Капитал. Повече за техните предложения за 2022 г. можете да прочетете тук

Очаквания за ресурсите през Q1 2022

По отношение на енергийния сектор оставаме положителни и очакваме цените да се повишат. Въпреки продължаващите опасения за икономическия растеж, дължащи се на Omicron, търсенето на петрол се увеличава, а глобалните запаси продължават да намаляват. Положителни са оценките на Schroders и за индустриалните метали. Въпреки забавянето на търсенето в Китай, потреблението в останалата част на света трябва да се възстанови силно с нормализирането на активността. Междувременно запасите от метали остават ниски, което трябва да подкрепи цените.

По отношение на селското стопанство Schroders са неутрални. Цените на селскостопанските продукти достигнаха исторически върхове през изминалата година, след което коригираха, но остават високи. Очакваните добиви на соя и царевица в САЩ се повишават за идната реколта. Скокът в цените на торовете, обаче,води до риск от намалено предлагане тази година.

Специалистите от Schroders са неутрални и по отношение на благородните метали. По-скъпият щатски долар и затягането на паричната политика от Фед са пречки за цената на златото. От друга страна златото не изглежда скъпо на релативна база и в един момент може да привлече инвеститорския интерес.

В своя анализ Schroders разглеждат и основните рискове за икономиката през 2022 г. Повече за техните изводи можете да видите тук

Основните очаквания на Schroders, съчетани с и с прогнозите на инвестиционните специалисти от Карол Капитал сме отразили във Фондовете на фокус, които подбираме всяка година като най-перспективни в средно- и дългосрочен план. Можете да се запознаете с тях на този линк - https://www.karollcapital.bg/bg/schroders-fondove#fondsFocus

Предупреждение за риска

Настоящото представлява маркетингово съобщение. Моля, прегледайте проспекта и основния информационен документ на съответния фонд преди вземане на инвестиционното решение. Информацията е валидна към датата на издаване на маркетинговия материал и може да се промени в бъдеще. Предоставената информация не представлява инвестиционна консултация, съвет, инвестиционно проучване или препоръка за инвестиране и не следва да се тълкува като такава. Стойността на дяловете на фонда и доходът от тях могат да се понижат, печалбата не е гарантирана и инвеститорите поемат риска да не възстановят инвестициите си в пълния им размер. Инвестициите във фондове не са гарантирани от гаранционен фонд, създаден от държавата или с друг вид гаранция. Предходни резултати от дейността нямат връзка с бъдещите резултати на инвестиционно дружество. Бъдещите резултати подлежат на данъчно облагане, зависещо от личното положение на всеки инвеститор и може да се промени в бъдещи периоди. Документите са достъпни на български език и/или английски на интернет страницата на www.karollcapital.bg, като при поискване могат да бъдат получени безплатно на хартиен носител в офис на Управляващото дружество. Фондът е активно управляван и не следва индекс. Обобщение на правата на инвеститорите може да бъде намерено тук : https://www.schroders.com/bg-bg/bg/profesionalisti-investitori/obobshtenie-na-pravata-na-investorite/