Основни рискове за глобалната икономика през 2022 г.

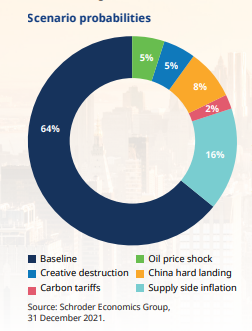

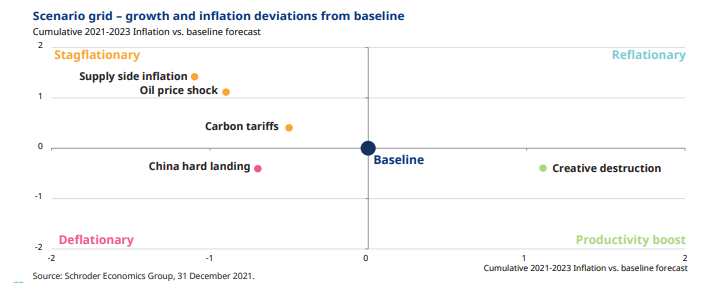

Главните икономисти на Schroders смятат, че за 2022 г. преобладават стагфлационните рискови сценарии

Всяко тримесечие инвестиционният екип на Schroders ще публикува своите прогнози за развитието на икономиката, основните класове активи и регионите, които да помогнат на инвеститорите да се ориентират в предизвикателствата на световната икономика в момента. При изграждането на портфейли, включващиразнообразни активи, за инвеститорите е важно да разберат оценките на класовете активи в контекста на икономическия цикъл. Това налага определянето на основен (базов) сценарий за очакванията за растеж и инфлация. Този сценарий се преразглежда от експертите на Schroders на база на данните за всяко тримесечие.В допълнение,прогнозата включва и други сценарии освен базовия, които биха могли да представляват риск за портфейлите.

Основният сценарий на Schroders e глобалният растеж да се забави през 2022 г. (до 4%), главнозаради САЩ и Китай. По-бавният растеж в САЩ се дължи на отслабването на стимулите и спада напотреблението, както и на по-високата инфлация. В Китай по-бавният растеж отразява предимно затегнати финансови условия, по-слабата активност на пазара на недвижимите имоти и понижено потребление заради стратегията за „нулева толерантност към Covid-19“. Въпреки понижената прогнозата за растежа в Европа, инвеститорите очакват регионът да надмине САЩ тази година поради по-силното търсене на стоки и услуги. Междувременно ръстът в Япония и Германия следва да се ускори, тъй като фискалната политика подкрепя индустриалния сектор. Гледайки напред към 2023 г., глобалният растеж ще се забави допълнително (до 3,2%), причина, за което ще бъдат развитите пазари. Въпреки че растежът на развиващите се пазари също ще спадне, той вероятно ще остане по-висок в сравнение с развитите.

Перспективите за развитие на световната икономика през първото тримесечие на 2022 г. се движат в стагфлационна посока, главно заради по-високите цени на петрола и продължаващия натиск върху веригите за доставки. Това оказва негативно въздействие върху потребителите, което води до понижаване на очакванията за растеж. Според базовия сценарий на Schroders общата (headline) инфлация в САЩ се очаква да остане завишена през първото тримесечие на 2022 г. до 6,2%, докатоиндекса на потребителските цени расте с 5,6% на годишна база. След това инфлацията трябва да започне да спада през остатъка 2022 г. (до 5% до средата на 2022 г. и 3% до края на годината).

С узряването на икономическия цикъл очакваме затягане на паричната политика. Федералният резерв (ФЕД) е на път да прекрати количествените облекчения в средата на 2022 г. След това очакваме Фед да повиши лихвите с 25 базисни пункта през декември 2022 г. и с още 100 базисни пункта през 2023 г. Междувременно силният пазар на труда проправя пътя на Bank of England (BoE) да повиши лихвените проценти през първото тримесечие на 2022 г. до 0,5%. По-ниската инфлация и фискалното затягане ще доведат до пауза при повишаването на лихвения процент, което ще се възобнови през второто полугодие на 2023 г. Европейската централна банка (ЕЦБ) приключва своята програма за спешни покупки при пандемия (PEPP) през първото тримесечие на 2022 г., но след това ще засили предпандемичната си политика на количествени облекчения през целия разглеждан период. Очаква се ЕЦБ и Bank of Japan (BoJ) да задържат лихвените проценти до края на 2023 г. Китай е на път да продължи да облекчава паричната политика, намалявайки изискванията към задължителните резерви (RRR) и основната лихва по едногодишния заем (съответно до 11% и 3,65% до края на 2022 г.)

Пет са основните рискове пред икономиката през 2022 г, които биха тласнали развитието в посока различна от базовия сценарий:

- Ценови шок при горивата – риск от стагфлация: силното търсене на горива среща ниска наличност и води до покачване на цените до 120$ на барел, което остава факт до втората половина на 2022 г. Потреблението спада и постепенно цените се понижат до 85$ на барел през 2023 г. Високите цени на горивата автоматично повишават цените на всички потребителски стоки, което се отразява негативно на поведението на домакинствата.

- Промяна чрез новите технологии – увеличване на продуктивността: Шокът, който причини пандемията от COVID-19 върху индустрията и бизнеса води до увеличаване на възприемането на новите технологии, което от своя страна повиши продуктивността на работа. Пандемията води до намиране на нови, по-ефективни начини на работа и прекфалификация на работната ръка. Повишената продуктивност води до по-висок растеж. До края на 2023 затруднениятаа в доставките са преодолени и инфлацията се понижава обратно до под 2%. Така Централните банки отнемат ликвидността по-плавно, но ФЕБ и ЕЦБ вдигат лихвите малко по-бързо.

- Твърдо приземяване на Китай – риск от дефлация: Китай рестартира политиката си за намаляване на задлъжнялостта чрез затягане на политиките, което се отразява на понижаването на кредитния импулс и бизнес дейността. Икономическият растеж се забавя до 1,5% в края на 2022г.Фискалната и монетарна политики се разхлабват, но растежът през 2023г достига едва до 4%. По-нисък растеж в Китай крие риск от шок на търсенето в останалата част от света и износът към Китай се срива. Инфлацията също е ниска в резултат от занижен растеж и ниските цени на суровините. Централната банка на Китай намалява лихвите, а ФЕД и ЕЦБ ги вдигат, но с по-малко от другите сценарии.

- Такси за вредни емисии – риск от стагфлация: Натискът върху политиците за реални действия в борбата срещу изменението на климата продължава, като в края на 2022г. се въвежда такса от 25% върху стоки с високо съдържание на въглеводород. Китай и Индия са две от най-засегнатите от тези мерки държави. В отговор „мръсните“ производства трябва да търсят по-зелени начини за производство или да изплащат таксите, като и в двата случая това се отразява на цените на продуктите, а оттам и на покупателната способност и търсенето.

- Инфлация на доставките – риск от стагфлация: Недостигът в индисутрията продължава по-дълго от очакваното и има глобален негативен ефект по вериагата на доставки. Пазарите на суровини също страдат от недостиг на доставки. Ефектът от ваксините срещу COVID-19 избледнява и новите вълни нарушават отново производството. Задълбочава се проблема с недостиг на работна ръка в САЩ. Цените на суровините продължават да се покачват, подклаждайки инфлацията и при енергийните носители. Икономическият растеж се забавя, но възнагражденията растат. Високата инфлация от над 5% води до покачване на лихвите от ФЕД до 1.5% през тази и 2.75% през следващата година. Всички останали централни банки, без Япония, следват в тази посока.

Предупреждение за риска:

Информацията, поместена в този материал не представлява инвестиционен съвет, не е препоръка или инвестиционна консултация от страна на „Карол Капитал Мениджмънт“ ЕАД относно каквито и да са инвестиционни стратегии или предлаганите финансови инструменти.

Всички инвестиции, посочени тук, могат да включват значителен риск и да не са подходящи за всички инвеститори. Инвеститорите трябва да имат предвид, че приходите от инвестиции могат да се колебаят и стойността на дяловете на фондовете и доходът от тях могат да се понижат, печалбата не е гарантирана и инвеститорите поемат риска да не получат пълна възвръщаемост в сравнение с първоначално инвестираните средства.

Инвестициите във фондове не са гарантирани от гаранционен фонд, създаден от държавата или с друг вид гаранция. Предходни резултати от дейността не са показателни за бъдещите резултати на договорните фондове. Бъдещите резултати подлежат на данъчно облагане, зависещо от личното положение на всеки инвеститор и може да се промени в бъдещи периоди.