В началото на всяка година инвестиционния екип на Карол Капитал прави прогноза за развитието на глобалните пазари, върху която се базират нашите инвестиционни решения през годината. Тази година нашите анализатори виждат три възможности за добра възвращаемост на инвестициите:

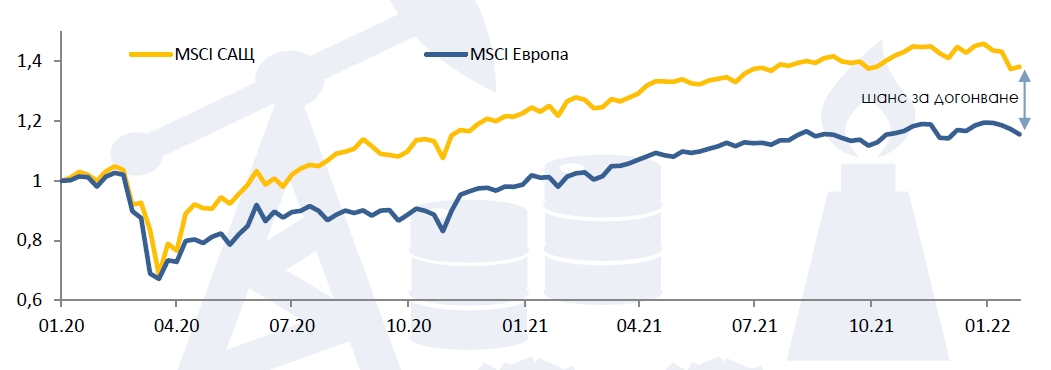

- Европейските акции ще се справят по-добре от американските

- Най-висока доходност ще донесат акциите на развиващите се пазари

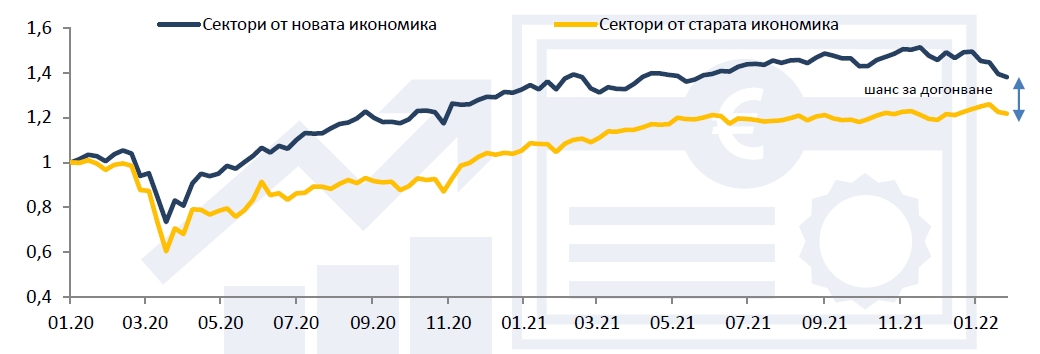

- Секторите от „старата икономика“ ще се представят по-добре от тези в „новата“

След силната за акциите 2021 г. новата година започна в условия на покачваща се инфлация и допълнителни ограничения заради варианта Omicron на COVID-19. Очакваме колебанията в цените на акциите да бъдат високи, заради вдигането на лихвите, но очакваме и силни корпоративни резултати. Суровините ще продължат да се представят добре в условията на висока инфлация, а облигациите ще пострадат от повишените лихви.

„Европейските акции изглеждат по-добър избор спрямо американските“, коментира портфейлния мениджър Георги Георгиев. „Очакваме Федералният резерв да вдигне 4 пъти основния лихвен процент тази година, докато Европейската централна банка засега не дава признаци за по-високи лихви, въпреки че според нас има шанс за едно покачване. Среда на затягаща парична политика е неблагоприятна за някои подсектори в „Информационни технологии“, които имат повече дял в широкия американски индекс „S&P500”, отколкото в Европа. На релативна база оценките на европейските компании изглеждат по-привлекателни от своите американски конкуренти. Всичко това ни кара да смятаме, че тази година могат да се насочат повече средства към Европа“, добавя той.

Непосредствените катализатори пред развиващите се пазари са политката на китайските власти за стимулиране на икономиката след слабата 2021 г., ниските оценъчни съотношения на акциите в региона на ЦИЕ и покачващите се цени на суровините, които имат позитивен ефект върху част от компаниите в развиващите се пазари. „Най-голям дял в развиващите се пазари заема Китай, а там властите започват да стимулират икономиката си след по-слабите ръстове през 2021г. и проблемите със сектора на „Недвижими имоти““, е коментарът на главния инвестиционен стратег на Карол Капитал Константин Проданов. „Печалбите на компаниите в региона на ЦИЕ са много солидни, а в същото време оценките са едни от най-атрактивните в глобален мащаб. Покачването на суровините дава позитивен тласък, особено в региона на Латинска Америка“, добавя той. Според него това е основание да се смята, че развиващите се пазари ще наваксат слабото си представяне от 2021г.

„През последните години печалбите във финансовия сектор (особено банките) страдаха от рекордно ниските лихви, но през 2022г. очакваме затягаща парична политика от повечето централни банки“, коментира портфейлният мениджър Симеон Керанов. „Енергийният преход води до големи инвестиции във възобновяеми източници и все по-малко в петролни находища, което намалява предлагането. В същото време търсенето на суровината няма да спадне скоро. Сегменти от сектора на „Информационни технологии“ ще пострадат от по-високите лихви (например компании, свързани с изкуствен интелект) заради поскъпване на финансирането, а повечето са с негативен паричен поток“, смята той. Това е основание за анализаторите на Карол да очакват по-добро представяне на активите от „старата икономика“.

На всеки три месеца издаваме бюлетин, в който инвестиционните ни специалисти дават актуални идеи и споделят вижданията си за основните класове активи. Можете да се абонирате на този линк

Предупреждение за риска

Информацията, поместена в този материал не представлява инвестиционен съвет, не е препоръка или инвестиционна консултация от страна на „Карол Капитал Мениджмънт“ ЕАД относно каквито и да са инвестиционни стратегии или предлаганите финансови инструменти .

Всички инвестиции, посочени тук, могат да включват значителен риск и да не са подходящи за всички инвеститори. Инвеститорите трябва да имат предвид, че приходите от инвестиции могат да се колебаят и стойността на дяловете на фондовете и доходът от тях могат да се понижат, печалбата не е гарантирана и инвеститорите поемат риска да не получат пълна възвръщаемост в сравнение с първоначално инвестираните средства.

Инвестициите във фондове не са гарантирани от гаранционен фонд, създаден от държавата или с друг вид гаранция. Предходни резултати от дейността не са показателни за бъдещите резултати на договорните фондове.