В анализа си Джеймс Люкс, фондов мениджър ценни метали и Марк Лейси, управляващ сектор суровини обясняват защо не са притеснени голямото нарастване на цената на златото или златните акции.

Цената на златото непрекъснато върви нагоре и на 4 август за кратко прекрачи границата от $ 2 000 за унция, след като още на 27 юли победи историческия си рекорд от $ 1 922 от 2011 г.

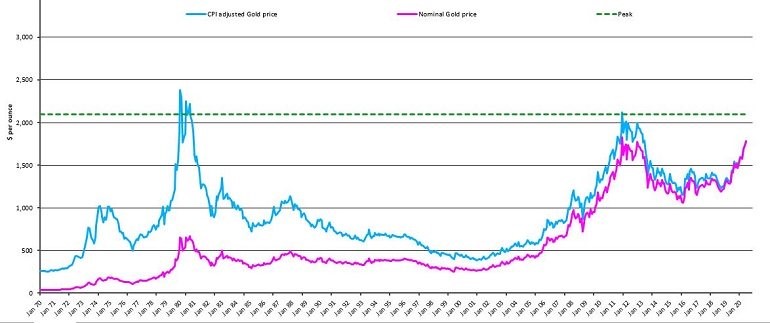

Графика 1: Цената на златото

Тези нива накараха някои инвеститори да се откажат от инвестиции в злато заради големия ръст в цените на суровината или дори да заподозрат балон. След близо 20% увеличение за годината, това е разбираема реакция.

Но ако погледнем в дългосрочен план, години назад, не смятаме че тази реакция е печеливша. Акциите в злато сигнализират, че възходящият тренд може да продължи още дълго.

Ето защо.

Поглеждайки в исторически план, трябва да отбележим, че бичите златни пазари обикновено завършват с резки движения нагоре - почти в права линия. Ако вземем за пример 2011 г., златото скочи с около 15% през месеца преди пика си и само веднъж се търгува над 1800 долара за 19 дни.

Пиковата средно годишна цена всъщност беше през 2012 г. на 1669 долара, много под текущите нива. През 1981 г. цената на златото се повишава с 80% между декември 1979 г. и януари 1980 г., което е още по-агресивен параболичен ход.

Създадохме контролен списък с предупредителни знаци, за да помогнем на нас и на други инвеститори да преценят дали златото вече е в някаква опасна фаза на балон. Резултатът е, че се открояват много очевидни разлики между ситуацията сега и тази от 2011 г.

И така, можем ли да открием признаци на зараждащ се балон в златото?

Чеклист на златния балон. Наблюдават се много малко прилики със ситуацията през 2011 г.

*(M&A = сливания и придобивания. Покупки с висок ливъридж са тези, финансирани от високи нива на дълг.)

Една от областите, в която се забелязва агресивно търсене, са борсово търгуваните фондове (ETFs), които купуват злато. Това е единствената зона на сериозен растеж на търсенето на златния пазар през 2020 г.

Числата наистина правят впечатление. Според публикуваните данни, 643 тона са добавени към физическите златни ETF-и до момента през тази година, спрямо 372 тона, добавени през цялата 2019. През 2009 г. наблюдаваме рекордно годишно увеличение от 665 тона.

За сравнение 656 тона се равняват на почти 40% от световното производство на злато. Тъй като Федералният резерв декларира през април, че ще направи „всичко, което е необходимо“, за да не се срине икономиката, цените на ETF-ите, които инвестират в злато са се покачвали 72 от 79 дни.

Дали притежаваните от ETF-и количества злато (3200 метрични тона общо или 104 милиона унции) представлява неустойчив балон?

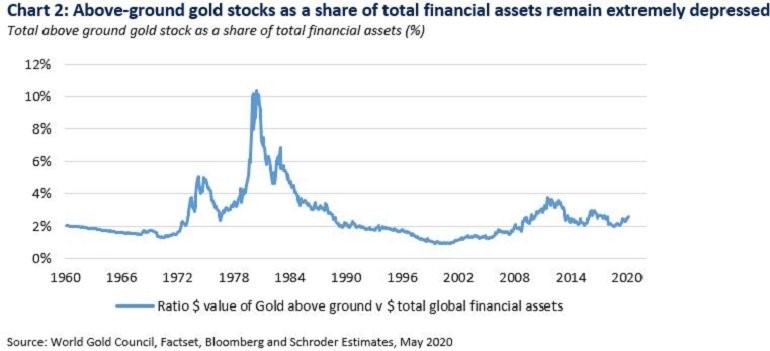

Отново, ние не мислим така. В ерата на гигантско нарастване на глобалната ликвидност и силно повишени оценки на финансовите активи, това, което наистина има значение, е колко големи са тези дялове към общото ниво.

Погледнато по този начин, златните запаси изобщо не са особено високи. През 2011 г. златните ETF холдинги представляват около 10% от всички фондове ETF в световен мащаб. Днес тази цифра е по-близо до 2,5%. Погледнато по-обобщено, запасите от злато представляват малко над 2,7% от общите финансови активи в световен мащаб. Това е значително по-малко от 2011, 1980 или 1974.

Графика 2: Процент на злато от общите финансови активи

На фона на рекордно високия дълг в света, ние вярваме, че преминаваме през голяма промяна в глобалната макро политика, изразяваща се в много по-голям толеранс към инфлационните нива. Резултатът вероятно ще бъде отрицателни реални лихвени проценти и по-голям риск от понижаване на валутата.

Не виждаме защо цените на златото трябва да бъдат ограничени до сегашните си нива.

За производителите на злато настоящите условия на работа са изключително добри и отново са в ярък контраст с 2011 г. От гледна точка на приходите, цените на златото се ръководят от разбираемо силното търсене на златото като паричен хедж (защита от инфлация и обезценяване на фиатните пари). Междувременно разходите на компаниите са под контрол и отношението на мениджмънта към мащабните капиталови разходи остава консервативно.

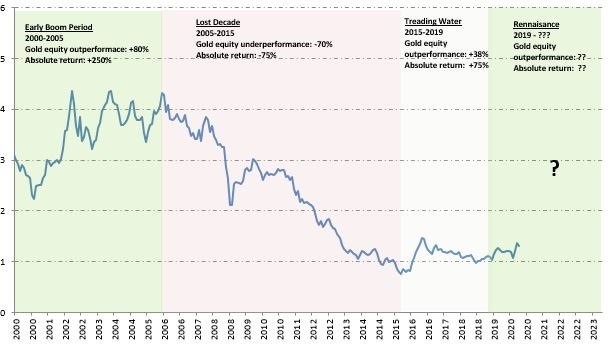

Въпреки това, златните акции едва са започнали да надминават цената на самите кюлчета, друг знак, според който този цикъл трябва да продължи много повече (вижте графика 3 по-долу).

Графика 3: Акциите на производителите на злато едва започнаха да надминават цената на златото

Индекс FTSE Gold Miners, разделен на цената на златото (показано като съотношение)

Източник: Bloomberg, Schroders. Gold equity outperformance = performance of FTSE Gold Miners Index versus the gold price. Absolute return = total performance of FTSE Gold Miners Index.

Статията е превод от анализ на Schroders.