След три години на мечи пазар при облигациите, би било простено на инвеститорите в този клас активи, ако решат да се оттеглят. Ние обаче считаме, че това би било грешка, смятат финансовите анализатори на асет мениджмънт гиганта Schroders.

Никой инвеститор не е усетил промяната на икономическия цикъл от последните три години по-силно от тези на пазарите с фиксиран доход, смятат експертите в инвестициите с фиксиран доход на партньорите ни от Schroders Жулиен Худейн, Лиса Хорнби и Абдула Гезур.

Възвръщаемостта от инвестициите в облигации е отрезвяваща, адържавните облигации на САЩ отчетоха най-голямата си загуба, откакто САЩратифициратконституцията си през 1787 г. Това представяне обаче създава и възможности.

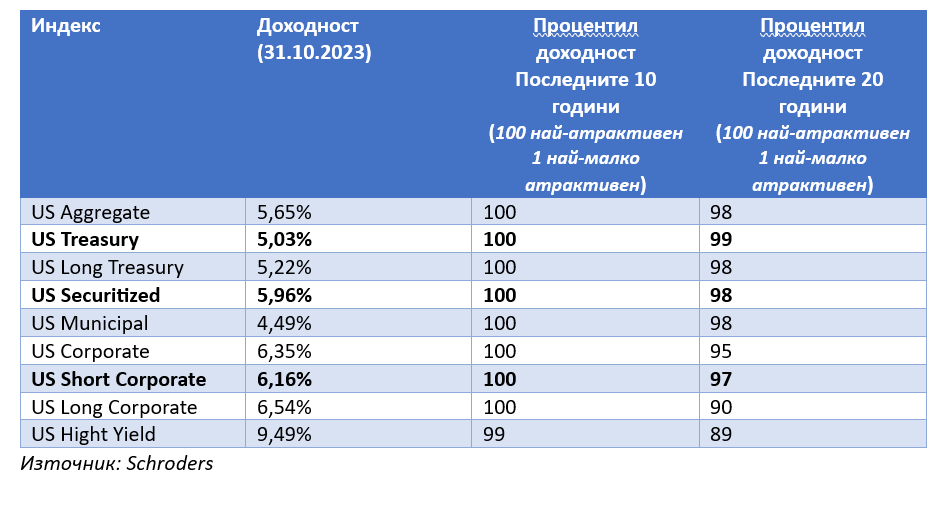

Въпреки че инфлацията е по-висока от предишното десетилетие, доходността - както реална, така и номинална - на високия клас облигации е на най-високите си нива от 15 години. Това не само ги прави евтини в абсолютно изражение, но и спрямо други класове активи, особено акциите. Допълнителен аргумент в полза на инвестициите в облигации е очакваното забавяне на растежа и на инфлацията. Исторически погледнато това е времето, когато инвестициите в облигации са носили най-висока възвращаемост.

Безпрецедентният спад на пазара на облигации, наблюдаван през последните три години, може да се дължи на три ключови фактора:

- Първо, ниското начално ниво на доходността осигури минимален доход.

- Второ, бяхме свидетели на най-агресивното повишаване на лихвените проценти в рамките на календарна година от страна на централните банки в историята.

- И накрая, последиците от COVID пандемията доведоха до най-високата инфлация от 40 години насам.

Но разочароващите резултати от последните три години вече са статистика и когато започваме нова глава, трябва да преместим фокуса си към възможностите, които предстоят.

Какво е 3D рестарт и как ще се отрази на инвестициите във фиксиран доход

„3D рестарт“ анализаторите наричат повратната точка в икономическия цикъл, в която се намираме в момента. Тя се характеризира с 3 големи тенденции – Демография, Деглобализация и Декарбонизация, които променят инвестиционния пейзаж. Цикълът на покачване на лихвените проценти от страна на централните банки, вероятно е към края си, но все още високата инфлация, не дава ясни индикации за приключването му. А геополитическото напрежение на няколко места в света добавя още несигурност.

3D рестартът ще доведе до дефицити, дългове и неизпълнение, е прогнозата на Schroders.

“Смятаме, че 3D на декарбонизацията, деглобализацията и демографията вероятно ще доведат до още три D с големи последици за инвестициите с фиксиран доход: дефицити, дълг и неизпълнение (defaults бел.р.)“, казва Жулиен Худейн, ръководител на глобалните инвестиции във фиксиран доход в Schroders. Въпреки че тази прогноза не е в полза на пазарите на облигации, експертите виждат и някои интересни инвестиционни възможности в бъдеще.

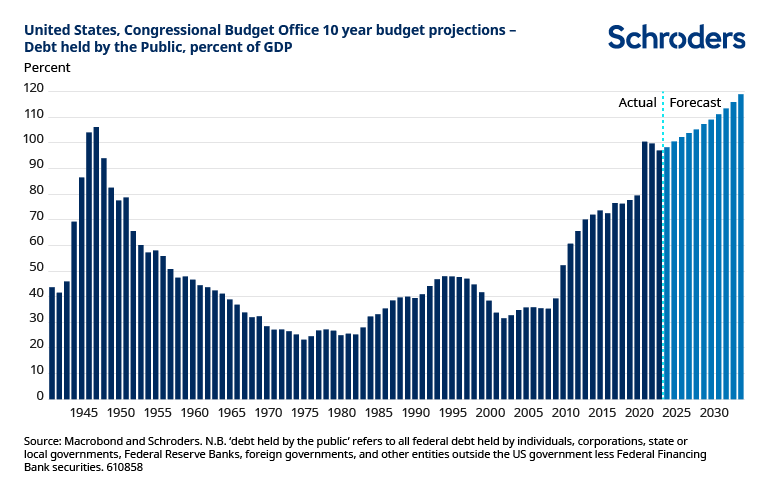

Анализаторите отбелязват тревогата си за размера на бюджетния дефицит в САЩ, който надхвърля този, наблюдаван по всяко време преди пандемията. Има достатъчно признаци, че пазарът също отчита това притеснение. Според експертите няма признаци, че правителството ще вземе мерки за неговото ограничаване. Мерките за борба с последиците от пандемията, които бяха основната причина за увеличаване на дефицита до скоро, вече приключиха, но на тяхно място щафетата се води от редица мерки и субсидии за финансиране на усилията за декарбонизация. Полагат се усилия и по посока на деглобализацията и борбата със застаряващото население. Основният проблем е, че финансирането на това ниво на дълг става значително по-скъпо. Долната графика показва нарастващия дълг на САЩ във време, когато финансирането му изисква по-високи разходи.

Всичко това сочи къмпо-висока доходност на облигациите, но също и към по-голямо ниво на пазарна дивергенция, тъй като регионалните фискални тенденции се различават. Това предоставя интересни възможности, например по отношение на облигациите издавани от Еврозоната. За разлика от САЩ, фискалната тенденция тук е към консолидация, което гарантира предпочитание за европейските облигации.

Фискалното управление е неразривно свързано с второто „D“ – динамиката на дълга. Преходът към нова епоха, в която разходите за финансиране на дълга са по-високи, вероятно ще затвърди порочен кръг, увеличавайки постепенно дълга през следващите години.

След години, в които търсенето на дълг беше доминирано от нечувствителни към цената купувачи т.е. централни банки, ситуацията се променя. Поради количественото затягане централните банки се оттеглят от сцената и на тяхно място идват купувачите, за които цената на дълга е водеща. Разбираемо те очакват по-голяма компенсация за дългосрочни облигации (по-висока „срочна премия“).Това би трябвало да доведе до нарастваща разлика между доходността на дългосрочните и краткосрочните облигации. Именно стратегии, които се възползват от покачването на кривата на доходността са още една от добрите инвестиционни възможности, свързани с облигациите. Те биха осигурили не само компенсация срещу капиталовите разходи, но предлагат добра алтернатива на други класове активи, включително акции за първи път от много години насам.

Голямото „D“: неизпълнение (default)

Неизпълнението е най-големият риск за инвеститорите в облигации. Понастоящем определяме висока вероятност за икономическо „меко кацане“, но е трудно да пренебрегнем предупредителните знаци около потенциално „твърдо кацане“, тъй като по-строгите финансови условия биха могли да затруднят компаниите и икономиката, смята Жулиен Худейн.

След като централните банки стигнаха до най-високата точка на повишаване на лихвените проценти, началото на цикъл на намаляване на лихвите през 2024 г. би било много добър знак за облигациите. Процентът неизпълнение на дълга при корпорациите вероятно ще се повиши, въпреки че относително стабилните баланси до този момент, показват, че повишението няма да е високо.

Тук обаче според Худейн отново се открояват регионални разлики. Преминаването от по-високи лихвени проценти се усеща много по-бързо в Европа, където банковото кредитиране е много по-разпространено от финансирането на капиталовия пазар, което е предпочитано в САЩ. Това създава благоприятни възможности при внимателен подбор на облигации.

Предпочитанието на експeртите на Schroders е в безопасността – по-висок инвестиционен клас (IG) пред висока доходност, с превес към обезпечени правителствени облигации и секюритизиран дълг.

Кои са предпочитаните облигации в САЩ?

Икономиката на САЩ показа забележителна устойчивост през последните 18 месеца въпреки насрещните ветрове. Пазарите се борят едноверменно с най-агресивния цикъл на повишаване на лихвените проценти, регионална банкова криза, рязко нарастващи разходи за енергия, постоянно силен долар и геополитическа несигурност. Устойчивостта на икономиката на САЩ може да се дължи на два основни фактора. Първо, намаляването на излишните спестявания на потребителите, натрупани по време на COVID кризата. И второ, прилагането през 2022 г. на някои федерални инвестиционни програми, а именно CHIPS and Science Act, приет през 2022 г. със стойност приблизително 280 милиарда долара (където CHIPS е „Създаване на полезни стимули за производство на полупроводници“, а частта, ангажираща се с подкрепа на науката е „Закон за научноизследователската и развойната дейност, конкуренцията и иновациите“) и донякъде иронично наречения Закон за намаляване на инфлацията с бюджет 781 милиарда долара.

Икономическите попътни ветрове, осигурени от тези фактори през последните 18 месеца, е малко вероятно да се повторят през следващите тримесечия. Нещо повече, пълният ефект отпаричната политика на ФЕД, все още не се усеща напълно. С повече от 500 базисни пункта в повишенията на лихвите от началото на 2022 г. доходността на облигациите се е утроила. „В една силно задлъжняла икономика би било доста оптимистично да се предположи, че това няма да има непредвидени последици“, смята Лиза Хорнби, ръководител на отдела за многосекторни инструменти с фиксиран доход в САЩ на Schroders.

“Вече забелязваме някои от последствията от по-високите лихвени проценти“, казва Лиза Хорнби.По думите ѝ разходите за финансиране на бизнеса продължават да се повишават, забелязват се и първите признаци на стрес при потребителите. Пандемичните спестявания на потребителите са почти изчерпани, а процентът на спестяванията им вече е под 4%, те все повече разчитат на дълг. Салдата по кредитните карти наскоро достигнаха исторически връх над 1 трилион долара и просрочията, макар и ниски, нарастват. Пазарите на труда остават силни, но показват признаци на забавяне.Има признаци, че притесненията на инвеститорите ще се изместят от по-високите лихвени проценти към влошаване на фундаментаи кредитния риск през 2024 г., смята Хорнби. Именно затова експертите на Schroders препоръчват по-селективен подход при разпределнието на инвестициите в облигации, като се вземат предвид текущите нива на доходност в различните сектори.

Инвестиционният фокус на анлизаторите на Schroders понастоящем остава върху висококачествени сегменти като държавни съкровищни книжа,както и краткосрочни корпоративни облигации.

Вярваме, че през следващите тримесечия ще може да се премине към по-рискови облигации, тъй като по-високите лихвени проценти засягат икономиката и по-бавният растеж започва да се отразява на корпоративните печалби. След като пазарите се разместят, ще има добра възможност към преминаване от от ликвидни сектори към активи с по-висок риск, смята Лиза Хорнби.

Развиващите се пазари – идва ли края на подценяването им?

Отливът на инвеститори от нововъзникващите пазари продължи и през 2023 г. Заради рекордните изходящи потоци и намаленото нетно ново емитиране на дълг, облигациите на развиващите се пазари бяха много слабо представени в инвеститорските портфейли.

Въпреки този незавиден пейзаж, облигациите и валутите на развиващите се пазари записаха сравнително добро представяне. Политиката на количествено затягане, предизвиканата от САЩ нестабилност на фиксирания доход, силата на щатския долар, разочароващата траектория на растеж на Китай и геополитическите размествания се отразиха добре на различни сектори с фиксиран доход на развиващите се пазарив последно време. Дългът с висока доходност в долари на развиващите се пазари и дългът в местна валута генерираха положителна обща възвръщаемост през 2023 г.

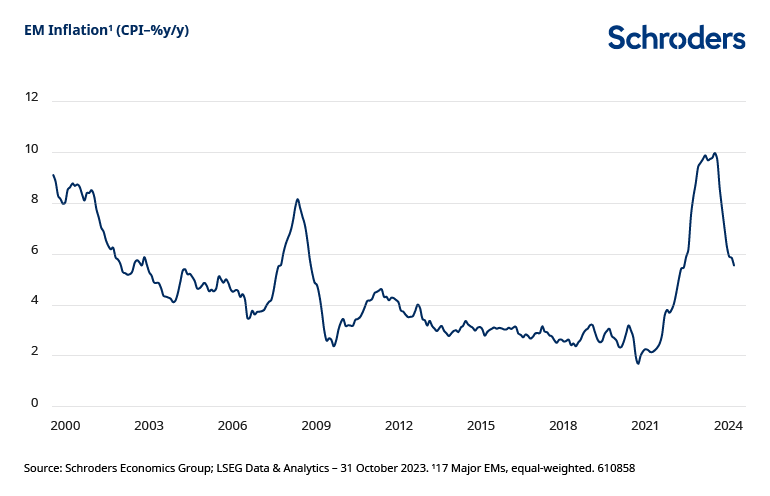

“Очакваме това възстановяване на представянето да се засили през 2024 г.“, смята Абдула Гезур, ръководител на отдела за дълг и ресурси на развиващите се пазари в Schroders. Причината експертът вижда освен в атрактивните нива на доходност и в дисциплинираната парична политика, която постави инфлацията под контрол и подобри платежния баланс на някои от тези държави. „Тези макроикономически корекции вероятно ще доведат до това, че развиващите се икономики ще надминат своите развити партньори по отношение на растеж“, смята Гезур.

След проактивен цикъл на нарастване, който доведе средния реален лихвен процент до 7%, няколко централни банки от развиващите се пазари стартират политика на облекчения. Очакваме намаленията на лихвените проценти да бъдат умерени в повечето развиващи се страни предвид рисковете, свързани с твърде голямото разминаване с Федералния резерв на САЩ, който все още изглежда ангажиран със строга парична политика. Долната таблица илюстрира факта, че инфлaцията в развиващите се пазари вече е под контрол.

Подобно предпазливо количествено облекчаване от страна на ключови централни банки на развиващите се пазари вероятно ще засили доверието, ще поддържа стабилизирането на валутите и ще доведе до връщане на капитал към пазарите на местни държавни облигации.

Десетгодишните държавни облигации на Бразилия (11,5%), Мексико (9,7%), Колумбия (11%), Южна Африка (12%) и Индонезия (6,8%) имат потенциал да генерират висока възвръщаемост през 2024 г.

Дългът в долари на развиващите се пазари също предлага привлекателни възможности, особено при държавни дългови инструменти с висока доходност, смята Гезур. Вече потенциално атрактивната възвръщаемост на фиксираните доходи от развиващите се страни ще бъде повишена допълнително, ако щатският долар завърши своя прекалено удължен бичи цикъл. Доларът е изключително надценен и неустойчивите двойни дефицити на САЩ сега започват да действат като основен насрещен вятър за зелената валута.

Според анализаторите на Schroders,следпандемичният дългосрочен бичи цикъл при суровините все още е налице и също е потенциален попътен вятър за някои облигации и валути на развиващите се пазари.

Гледайки напред, навлизаме в епохата на 3D рестарт с нарастващи рискове от по-нататъшни вълни на инфлация и задълбочаване на геополитическите конфликти. Устойчивото търсене на суровини и ограниченото предлагане също би трябвало да доведат до по-високи цени в дългосрочен план, особено при суровините, използвани за инвестиционния бум в енергийния преход.

Можете да се възползвате от възможностите, които предоставят инвестициите в облигации през 2024 г. чрез инвестиции в някои от фондовете на фокус на Schroders или чрез Консервативна и Консервативна към балансирана готова стратегия на Карол Капитал.

Ако се нуждаете от съвет какви биха били потенциално добрите инвестиционни възможности за вашите цели, можете да се възползвате от безплатна консултация онлайн или в нашия офис като запазите дата и час.

Информация за риска:

Предоставената тук информация е маркетингово съобщение и не представлява инвестиционна консултация, съвет, инвестиционно проучване или препоръка за инвестиране и не следва да се тълкува като такава. Информацията е валидна към датата на издаване на маркетинговото съобщение и може да се промени в бъдеще. Стойността на дяловете на фонда и доходът от тях може да се понижат. Инвестициите във фондове не са гарантирани от гаранционен фонд, създаден от държавата или друг вид гаранция. Постигнатите резултати от минали периоди не предвиждат бъдещата възвръщаемост. Бъдещите резултати подлежат на данъчно облагане, зависещо от личното положение на всеки инвеститор и може да се промени в бъдещи периоди. Преди вземане на окончателно инвестиционно решение е препоръчително инвеститорите да се запознаят с проспекта и основния информационен документ на съответния фонд. Документите са достъпни на български и английски език на интернет страницата на www.karollcapital.bg, като при поискване могат да бъдат получени безплатно на хартиен носител в офис на Управляващото дружество. Обобщение на правата на инвеститорите може да намерите тук.