Едни от основните фактори, които влияят на представянето на развиващите се пазари, са американският долар, растежът на китайската икономика, политиките на централните банки и развитието на глобалната търговия. В следващите редове ще разгледаме какво е състоянието на тези фактори и как ще се отрази на развиващите се пазари през 2019 г.

В началото е добре да направим кратко

сравнение между състоянието на основните рискове за пазарите на акции през 2018 г. и 2019 г.

Приключилата 2018 г. бе негативна не само за развиващите се, но и за глобалните пазари на акции и голяма част от тях завършиха на червено. През настоящата година обаче има промяна в множество рискови фактори и това ни кара да смятаме, че тя ще бъде по-добра за акциите.

Един от основните рискове за пазарите са

политиките на централните банки.

През 2018 г. те бяха в по-голямата си част по-рестриктивни, докато от началото на 2019 г. голяма част от тях промениха политиката си, между тях ФЕД и ЕЦБ. ФЕД декларира, че не възнамерява да вдига лихвите през сегашната година и в допълнение скоро ще спре с намаляването на баланса си. В Европа има много малка вероятност от вдигане на лихвите през настоящата година, като ЕЦБ дори обяви, че ще финансира европейските банки, за да стимулира икономиката. Малко вероятно е вдигане на лихвите в Бразилия и Русия, а централните банки в Азия – тези на Китай, Индия, Япония – дори предприеха политика на допълнително стимулиране на икономиката.

Търговската война

между САЩ и Китай ескалира през миналата година и бе една от основните причини за недоверието на пазарите. В момента ситуацията е малко по-различна: двете страни декларираха желание да постигнат сделка. Двете най-големи икономики в света започнаха да усещат негативните ефекти от тази война и затова нашите очаквания са, че в крайна сметка ще се стигне до споразумение между тях и то ще се отрази благоприятно на финансовите пазари през тази година.

Политическият риск в Италия

бе друг фактор, който влияеше негативно на финансовите пазари през 2018 г., но в момента ситуацията е по-добра, защото политиците в Италия успяха да постигнат споразумение с ЕК, като намалиха предвидения бюджетен дефицит.

Brexit

е единственият голям риск, който пазарите отчитаха през миналата година и остава през 2019 г. Ситуацията там продължава да е неясна, но нашите очаквания са, че по който и сценарий да се развие разводът между Великобритания и ЕС, това няма да окаже много голям негативен ефект на глобалните пазари.

Последният риск, който отчитаме като ключов за пазарите, е

фискалната политика в Китай.

Докато през изминалата година тя беше рестриктивна, то в момента се променя. Предприеха се много големи инфраструктурни проекти и правителството увеличава разходите, за да стимулира търсенето в китайската икономика. Важна стъпка бе и предприетото намаление на данъците.

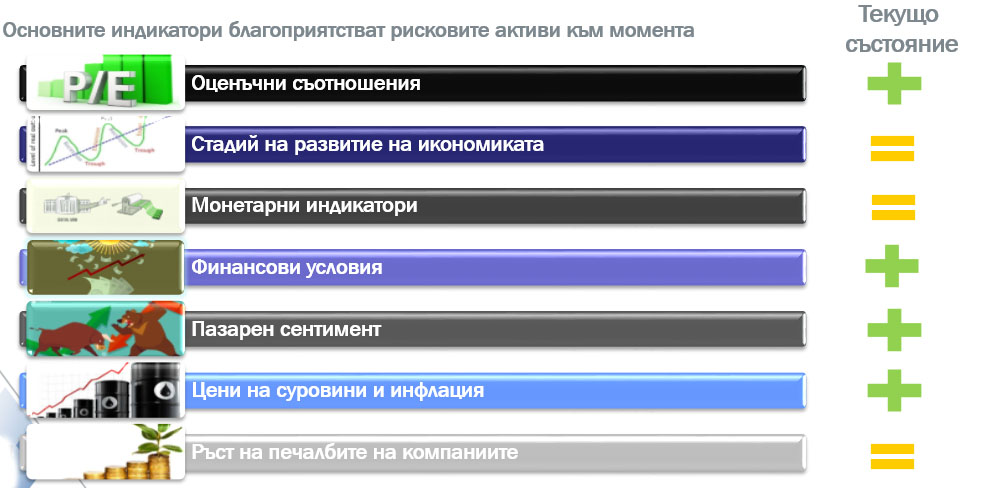

Добре е да разгледаме какви са стойностите на индикаторите, които ни показват дали е подходящ момент да се инвестира в акции

Оценъчните съотношения се подобриха значително през последната една година, тъй като средно пазарите на акции отбелязаха спад с около 10% през изминалата година, докато печалбите на компаниите нараснаха с над 10%. Затова оценъчните съотношения в повечето региони са под историческите им нива. По отношение на стадия на развитие на икономиката, знаем че глобалната икономика е в късен стадий. Въпреки това, все още няма индикации, че цикълът е на път да приключи през тази година, затова текущото състояние на този индикатор е неутрално.

Неутрално е и състоянието на монетарните индикатори именно заради промяната в политиката на централните банки, защото през изминалата година този индикатор бе оцветен в червено. Финансовите условия все още са добри, лихвите са сравнително ниски, а финансирането е високо. Както знаете, пазарният сентимент е обратен на настроенията на инвеститорите. Към момента те продължават да са предпазливи заради големите спадове през последните 3 месеца на 2018 г., затова и пазарният сентимент е позитивен. По отношение на цените на суровините и инфлацията, очакванията са позитивни. Ръстът на печалбите на компаниите ще бъде по-нисък през тази година в сравнение с миналата, но все още ще е позитивен, затова състоянието на този индикатор е неутрално. Общата картина на индикаторите ни показва, че моментът е подходящ за инвестиции в акции с 4 позитивни и 3 неутрални индикатора.

Индексът на представянето на развиващите се пазари спрямо развитите пазари и индексът на представянето на валутните единици на развиващите се пазари се представят по сходен начин от 2014 г. досега. Когато валутите на развиващите се пазари поскъпнат, то и развиващите се пазари се представят по-добре от развитите.От началото на годината след слабото представяне на развиващите се пазари спрямо развитите от края на 2018 г., трендът се обръща с поскъпване на валутните единици на развиващите се пазари и по-добро представяне. Нашите очаквания са, че този тренд ще се запази. Основание за това намираме в прогнозите за поевтиняването на американския долар. Исторически зависимостта между представянето на развиващите се пазари и долара е с обратен знак. Когато доларът е скъп, пазарите се представят слабо и обратното.

Какво е състоянието на китайската икономика в момента?

В следствие на ескалиралите търговски спорове със САЩ през изминалата година, ръстът на втората най-голяма икономика в света се забави. Както видяхме по-горе, китайското правителство не закъсня с реакцията и освен с променена фискална политика, насочена към стимулиране на търсенето, отговори и с други стимули. По отношение на монетарната си политика, Китай увеличи паричното предлагане и намали задължителните резерви на банките. Видяхме, че азиатската страна разполага и с геополитически инструменти, с които може да оказва натиск върху американските компании, които работят в Китай. Всичко това ни дава основание да смятаме, че тези мерки и стимули ще дадат ефект около средата на тази година и тогава ще видим по-стабилен икономически ръст. Тези мерки в Китай ще повлияят положително и на други развиващи се пазари, които са зависими от китайската икономика.

Защо е толкова важно състоянието на китайската икономика за развиващите се пазари можем да разберем от долната таблица, на която е видно, че процентът износ от БВП към Китай на най-големите развиващи се държави е много по-висок от процента на експорт към САЩ.

Още една прогноза, която подкрепя нашата за привлекателността на инвестицията в акции в развиващите се пазари, е дългосрочната прогноза за пазарите на акции на нашите партньори от Schroders. От нея става ясно, че за периода 2018 – 2027 г. единствените пазари, които ще се представят по добре отколкото в предните 10 години, са развиващите се.

Регионите, които препоръчваме са Азия и Латинска Америка, а страните с добър потенциал са съответно

Китай и Бразилия.

Докато на китайския пазар вече се спряхме, то Бразилия е във фокуса на инвеститорския интерес отново в последните месеци. В страната има нов президент – Болсонаро, който е много харесван от пазарните участници. Финансовият пазар в страната е във възходящ тренд, макроикономическата конюнктура се подобрява значително, а потребителското и бизнес доверието расте. Болсонаро заяви намерението си да проведе пенсионни реформи и да приватизира държавни предприятия, в резултат на което има изгледи страната да се превърне в нов любим пазар на инвеститорите.

В обобщение перспективата пред акциите на развиващите се пазари е много добра. Те се характеризират с атрактивни оценъчни отношения и по-висок потенциал за икономически растеж. За да се възползвате от тези възможности сме избрали няколко фонда, управлявани от Schroders, които инвестират в акции на развиващите се пазари и имат много добро представяне спрямо бенчмарковете си – Schroders ISF China A, Schroders ISF Emerging Asia, Schroders ISF Indian Opportunities, Schroders ISF Latin American и Schroders ISF BRIC. До края на месец април 2019 Карол Капитал Мениджмънт предлага на клиентите си с 50% по-ниска входна такса за фондове, инвестиращи в акции на разиваващи се пазари.

Разбира се, инвеститорите в развиващите се пазари трябва да отчитат потенциално по-високия риск на инвестицията там и да предвидят по-дългосрочен хоризонт в рамките на поне 3 до 5 години.