Фронтиър пазарите предлагат едни от най-вълнуващите инвестиционни възможности в глобален план, макар и интересът към тях да е по-нисък през последните години.

Средната възвръщаемост от тези акции, промотирани като бързорастящ клас актив с висока доходност, всъщност разочарова през последното десетилетие. Същевременно, инвестиционната вселена на този сегмент съществено се е изменила.

Чувствителните към цената на петрола пазари от Близкия изток имаха водеща роля в инвестициите във фронтиър акции преди десет години. Днес, след като голяма част от старите лидери вече се причисляват към развиващите се пазари, класът активи е по-балансиран, а икономиките с експортно-ориентирана преработваща промишленост заемат по-голям дял от основните фронтиър индекси.

След дълъг период на изоставане перспективите пред този сегмент акции се подобряват.

Какво е фронтиър пазар?

Дефиницията за фронтиър пазар не е еднозначна. В икономически аспект може да ги разглеждаме като по-слабо развити развиващи се икономики. Но глобалните доставчици на индекси изхождат от степента на развитие и характеристиките на съответните фондови борси, а не от икономическия профил.

Най-общо, това са страни с по-малки и по-ниско ликвидни капиталови пазари, често с ограничени финансово-операционни възможности на местните борси и/или лимитиран достъп на чуждестранни инвеститори. Поради тази причина някои иначе богати страни с капиталови бариери, например от Близкия изток, доскоро се класифицираха като фронтиър пазари.

В допълнение към характерните за развиващите се пазари рискове, фронтиър класът може да е дори по-волатилен и по-чувствителен към икономически шокове, социална и политическа несигурност и нестабилност. Същевременно вероятността за капиталов контрол и рестрикции върху чуждестранните инвестиции е по-голяма, което може да ограничи инвестиционните възможности и ликвидността за външните инвеститори.

Еволюция на фронтиър пазарите

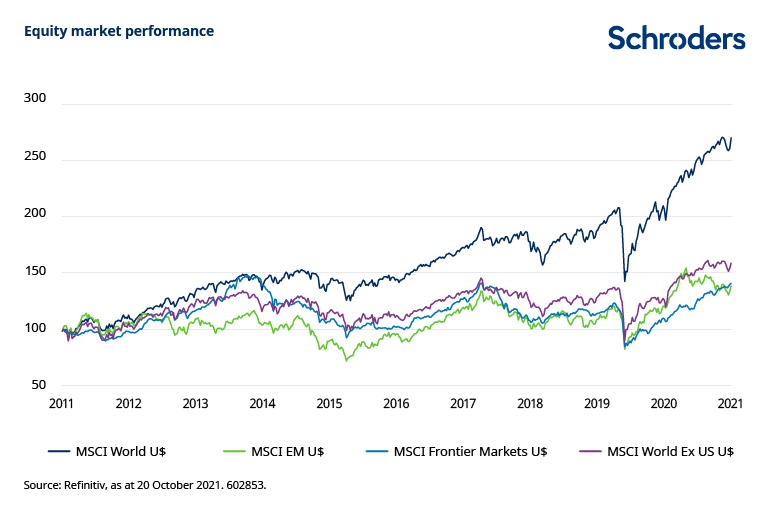

Представянето на фронтиър пазарите през последните десет години е относително посредствено, като през повечето време те следват динамиката на развиващите се пазари. На изложената по-долу графика е видно, че и двата сегмента изостават по доходност от развитите пазари, където силна заслуга има ръстът на американските акции.

В положителен план, много от факторите за това изоставане са се изменили към по-добро. Фронтиър вселената вече не е така съсредоточена върху богатия Близък изток и енергийния сектор, за сметка на по-висока експозиция към по-слабо развити страни с ниски доходи и растящ експорт.

Добър подход към инвестициите във фронтиър акции е включването на някои от по-малките и по-слабо развити развиващи се пазари със сходни характеристики, с цел максимизиране на дългосрочната доходност. Тази разширена група от пазари предлага възможност за структурен растеж, обусловен от високи ръстове на БВП, положителна демографска динамика и развитие на капиталовите пазари.

Дългосрочни фактори на растежа на фронтиър пазарите

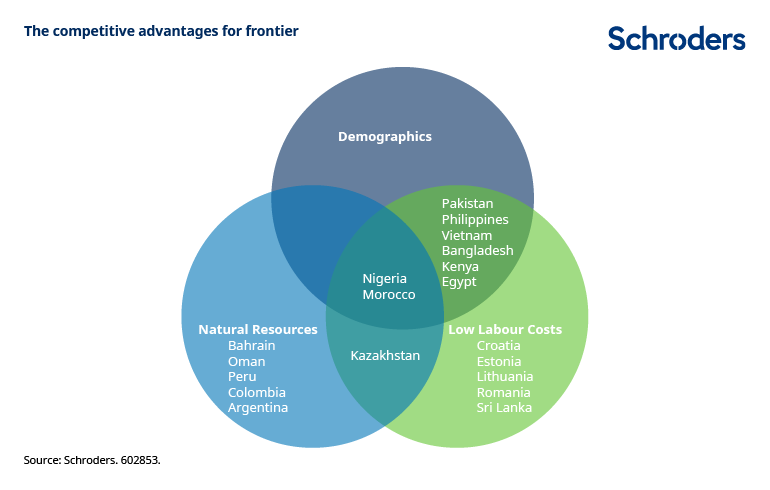

Конкурентни предимства на фронтиър пазарите са демографският подем, евтината работна ръка и ресурсната осигуреност, като отделните страни се характеризират с различна комбинация от преимущества, видно на графиката по-долу:

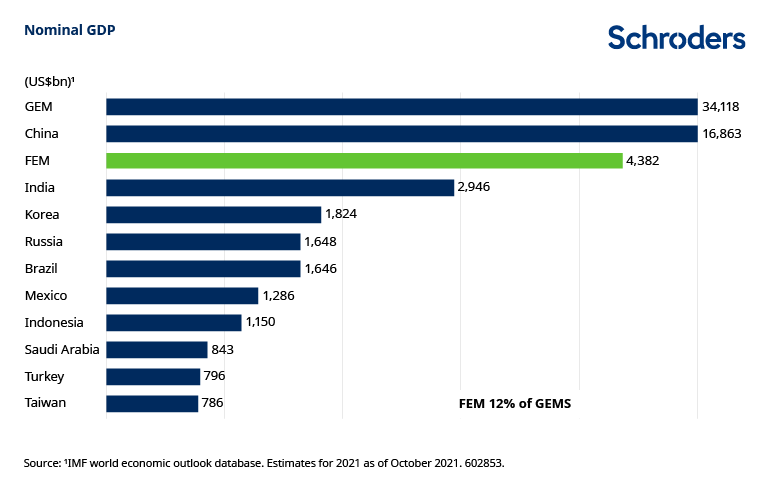

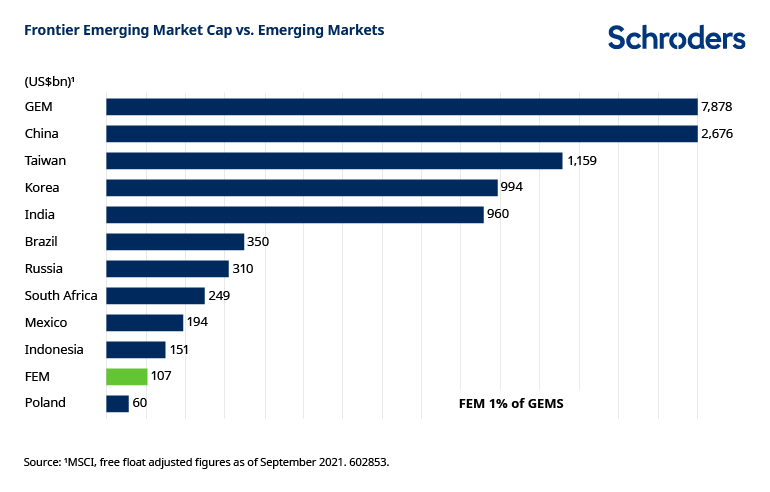

Разглеждани заедно тези пазари всъщност не са никак малки. Общото им население наброява почти 1 милиард души, или 15% от световното. Сумарният им БВП представлява 1/8 от този на развиващите се пазари и 1/20 от глобалната икономика. Същевременно, отпечатъкът им на капиталовите пазари е непропорционално по-малък, като пазарната капитализация на фронтиър акциите е едва 1/100 от тази на GEM.

С течение на времето се очаква тези съотношения да се подобрят в полза на фронтиър пазарите. Повечето икономики от групата растат с над 5% годишно, като подобни ръстове следва да са устойчиви в дългосрочен план, отчитайки ранния етап на развитие. Напредъкът в свързаността, телекомуникациите и финансово-технологичните услуги ускоряват процеса на включване към финансовия сектор в много от тези страни, докато дигитализацията, електронното правителство и стремежът към общества на безналични плащания формализират значителните по размер паралелни сиви икономики.

Фронтиър пазарите са благодатна среда за активен подбор на акции

В допълнение към перспективите за висока пазарна доходност, фронтиър акциите са идеална среда за изпреварващо представяне на активните портфолио мениджъри.

По принцип компаниите от фронтиър пазарите разкриват по-ограничен набор от финансова и оперативна информация, а броят на покриващите този клас актив анализатори е много по-нисък от обичайното за развитите и развиващите се пазари. Това създава предпоставки за по-висока добавена стойност от фундаменталния анализ на по-добре информационно осигурените активни асет мениджъри.

Същевременно, сред пазарните участници преобладават малките частни инвеститори, докато големите институционални инвеститори са по-слабо представени. Тази структура на инвестиционната общност също може да е в полза на фондовите мениджъри с активен подход, тъй като ритейл базата обикновено има по-кратък инвестиционен хоризонт и е по-склонна да преекспонира краткосрочния поток от новини.

Добър пример за добро активно управление е фондът Адванс Инвест, управляван от Карол Капитал, който инвестира в акции на компании от Румъния и България. За последните 5 години фондът се представя значително по-добре от бенчмарк индекса си.

Пазарните оценки остават атрактивни

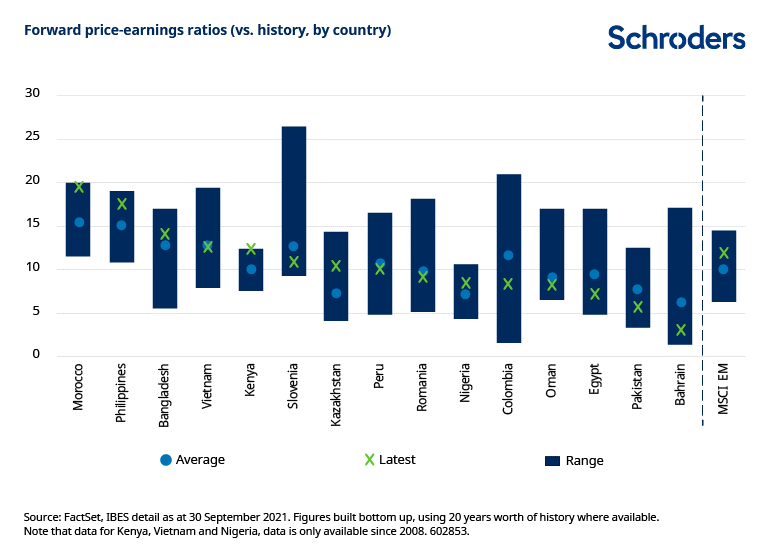

Въпреки почти 20%-тен ръст набенчмарк индекса от началото на годината (към края на третото тримесечие), оценъчните съотношения на фронтиър пазарите остават атрактивни и подкрепени от положителна динамика на печалбите.

Графиката по-долу показва прогнозното съотношение цена-печалба (PE) на десетте най-големи фронтиър пазара, както и петте развиващите се пазара, включение в индекса MSCIFEM(с изключение на Аржентина, която от ноември ще приеме самостоятелен статут заради наложения там капиталов контрол).

Ефекти от пандемията върху фронтиър пазарите

Някои държави от групата бяха силно засегнати от пандемията. Въпреки това тяхното възстановяване в пост-пандемичната среда на синхронизиран световен растеж ще е силно, а дългосрочните структурно-определящи фактори подкрепят темпове на прираст на БВП между 5-7% годишно.

Ковид пандемията изостри необходимостта на много от тези страни да либерализират своите пазари, да привличат повече ПЧИ и да разширят своята експортна структура и в някои случаи да намалят зависимостта си от сектора на туризма. В дългосрочен план това следва да ги направи по-устойчиви на глобални шокове.

Експанзията на капиталовите пазари ще играе ключова рола за икономическото развитие на страните от групата, давайки им достъп до по-значителни и устойчиви средства на финансиране. Като резултат от това, класът активи предлага добри перспективи за атрактивна доходност.

Интересна възможност за експозиция към иначе трудно достъпните глобални frontier пазари е фондът на Schroders – Schroder ISF Frontier Markets Equity, който инвестира именно в такива пазари.

За региона на Балканите разгледайте и фондът на Карол Капитал, който инвестира в България и Румъния – Адванс Инвест

Предупреждение за риска

Предоставената тук информация е маркетингово съобщение и не представлява инвестиционна консултация, съвет, инвестиционно проучване или препоръка за инвестиране и не следва да се тълкува като такава. Стойността на дяловете на фонда и доходът от тях могат да се понижат, печалбата не е гарантирана и инвеститорите поемат риска да не възстановят инвестициите си в пълния им размер. Информацията е валидна към датата на издаване на маркетинговото съобщение и може да се промени в бъдеще. Всички инвестиции, посочени тук, могат да включват значителен риск и да не са подходящи за всички инвеститори. Инвеститорите трябва да имат предвид, че приходите от инвестиции могат да се колебаят и стойността на дяловете на фондовете и доходът от тях могат да се понижат, печалбата не е гарантирана и инвеститорите поемат риска да не получат пълна възвръщаемост в сравнение с първоначално инвестираните средства. Инвестициите във фондове не са гарантирани от гаранционен фонд, създаден от държавата или с друг вид гаранция. Предходни резултати от дейността не са показателни за бъдещите резултати на договорните фондове. Бъдещите резултати подлежат на данъчно облагане, зависещо от личното положение на всеки инвеститор и може да се промени в бъдещи периоди. Преди вземане на окончателно инвестиционно решение е препоръчително инвеститорите да се запознаят с проспекта и основния информационен документ на съответния фонд. Документите са достъпни на български и английски език на интернет страницата на www.karollcapital.bg, както при поискване могат да бъдат получени безплатно на хартиен носител в офис на Управляващото дружество.Фондът е активно управляван и не следва индекс. Резюме на правата на дялопритежателите е достъпно на https://karollcapital.bg/uploads/2023/Prava_na_pritejatelite.pdf. Обобщение на правата на инвеститорите може да бъде намерено тук : https://www.schroders.com/bg-bg/bg/profesionalisti-investitori/obobshtenie-na-pravata-na-investorite/