„Скучният“ доскоро пазар на Развита Европа е доминиран от 4 тренда, които могат да изненадат инвеститорите. Не сме свикнали да говорим за акциите в Еврозоната като за атрактивни, но след десетилетие на слабо представяне, те се завръщат на сцената. Индексът на MSCI EMU на акциите в 10-те развити пазара в Еврозоната е нараснал с 16,0% в доларово изражение тази година спрямо 9,7% за MSCI All-Country World без САЩ.

Всъщност, в евро, акциите на еврозоната дори се повишиха толкова, колкото и тези в САЩ. Защо настроенията на инвеститорите за иначе „скучния“ регион, станаха бичи?

Това се дължи на четири тренда, които е възможно да ви изненадат.

1. Много сектори от „старата икономика“ вече не са водещи

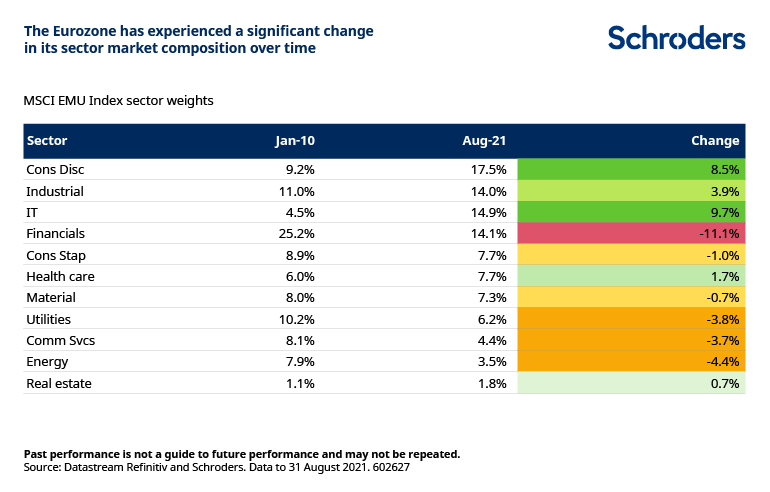

Често се смята, че еврозоната предлага висока пазарна експозиция към сектори на „старата икономика“ като финанси и ниска експозиция към ориентирани към растеж сектори като технологиите. Въпреки че някога това беше вярно, вече не е така. През последното десетилетие теглото на пазарната капитализация на ИТ акциите в Еврозоната се е увеличило повече от три пъти от 4,5% на 14,3%. Това прави ИТ сектора третият по големина сектор в региона. А тежестта на сектора на финансовите услуги е намаляла с 11,1%. През 2010 г. този сектор заемаше 25,2%, а в момента е 14,1%.

Долната таблица показва процентното съотношение на различните сектори в индекса MSCI EMU:

2. Фокусът на акциите в Еврозоната се измести от стойността към растежа

Едно от следствията от променящия се секторен микс в еврозоната е, че акциите на растеж (т.е. тези с над средния прогнозен ръст на печалбата) се превърнаха в по-важен източник на възвръщаемост.

Например, 78% от акциите на компаниите, предлагащи стоки и услуги към потребителите (най-големият сектор по отношение на пазарната капитализация) са акции на растеж. ИТ секторът също също клони към растежа. От друга страна, секторите, които генерално са най-далеч от този стил (финанси, комунални услуги и енергетика), са и тези, които са се свили най-много като дял от пазара.

Всъщност експертите са категорични, че профила на Еврозоната се е променил много в последните години. Регионът е дом на много иновативни, бързо развиващи се компании, въпреки че инвеститорите все още не възприемат този факт.

В еврозоната има много компании, които са екологични лидери. Такива фирми имат потенциал за увеличаване на търсенето на техните продукти и услуги поради необходимостта от постигане на целите в Зелената сделка. Следват технологичните лидери. Заслужават внимание фирмите за полупроводниково оборудване, които са в добра позиция, тъй като светът се дигитализира и производителите на чипове изграждат капацитет, като същевременно се стремят да пренасочат веригите за доставки. Друг сектор, в който Европа е световен лидер е на научните открития. Един пример е новата иРНК ваксина, използвана не само за Covid ваксини, но също така позволява нова гама от имунотерапии в близко бъдеще. Добра новина е и фактът, че в Европа все още има значителни фискални стимули след пандемията, с особен акцент върху Next Genartion EU от 750 милиарда евро. Фокусът на схемата е изграждането на по-зелена, по-дигитална и по-устойчива Европа. Компаниите, чиито продукти и услуги могат да направят това реалност, ще продължат да се развиват.

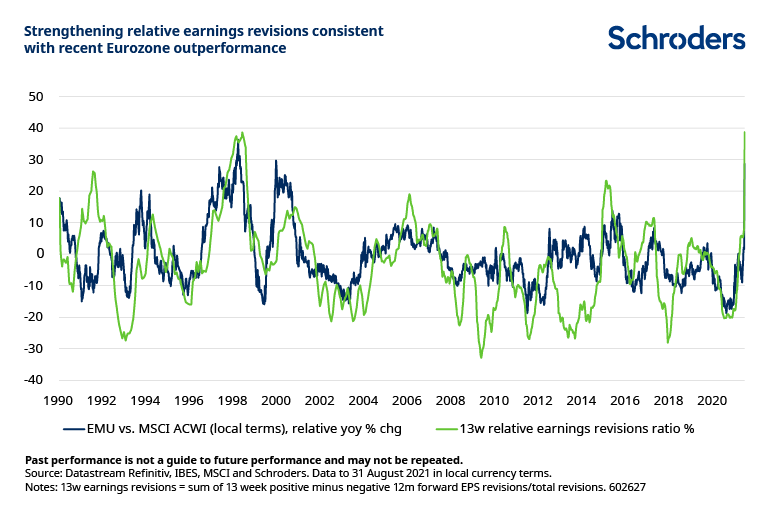

3. Анализаторите са настроени за бичи пазар

След трудната 2020 г. Еврозоната преживява възстановяване на очакванията за печалба. Например, коефициентът на ревизия на 13-седмичните печалби (повишаване спрямо понижение) се повишава по-бързо в Еврозоната в сравнение с останалия свят. Исторически погледнато, когато анализаторите стават относително по-оптимистични в оценката си за бъдещите очаквани печалби, акциите на еврозоната са превъзхождали световните акции, както е показано на следващата графика.

4. Оценката на акциите в Еврозоната се повишава

С преразглеждането на прогнозите за печалбите и подобряването на структурата на сектора, инвеститорите бавно преоценяват инвестиционните възможности за еврозоната. Например, на база P/E, индексът MSCI EMU сега се търгува по-добре в сравнение с други пазари извън САЩ (MSCI All-Country World ex US/EMU Index). Това е добре дошла промяна, тъй като по-добрите перспективи за растеж трябва да гарантират по-висока оценка. Допълнителен плюс е факта, оценките на еврозоната не губят спрямо фондовия пазар в САЩ, които имат много по-голяма експозиция към ИТ сектора (29% от индекса) и по-ясно изразен стил на растеж.

Изводът от всичко казано дотук за инвеститорите е, че си струва да погледнат с очакване към акциите на Еврозоната и да включат тези пазари в портфолиото си.

Подходящ вариант за експозиция към иновативни европейски компании е фондът Schroder ISF European Innovators, който смени стратегията си през последната година и половина и в момента търси и инвестира в наистина перспективни компании с иновативни продукти и бизнес модели.

Друг фонд, инвестиращ в по-широк спектър от европейски компании е Schroder ISF European Special Situations

Предупреждение за риска

Предоставената тук информация е маркетингово съобщение и не представлява инвестиционна консултация, съвет, инвестиционно проучване или препоръка за инвестиране и не следва да се тълкува като такава. Стойността на дяловете на фонда и доходът от тях могат да се понижат, печалбата не е гарантирана и инвеститорите поемат риска да не възстановят инвестициите си в пълния им размер. Информацията е валидна към датата на издаване на маркетинговото съобщение и може да се промени в бъдеще. Всички инвестиции, посочени тук, могат да включват значителен риск и да не са подходящи за всички инвеститори. Инвеститорите трябва да имат предвид, че приходите от инвестиции могат да се колебаят и стойността на дяловете на фондовете и доходът от тях могат да се понижат, печалбата не е гарантирана и инвеститорите поемат риска да не получат пълна възвръщаемост в сравнение с първоначално инвестираните средства. Инвестициите във фондове не са гарантирани от гаранционен фонд, създаден от държавата или с друг вид гаранция. Предходни резултати от дейността не са показателни за бъдещите резултати на договорните фондове. Бъдещите резултати подлежат на данъчно облагане, зависещо от личното положение на всеки инвеститор и може да се промени в бъдещи периоди. Преди вземане на окончателно инвестиционно решение е препоръчително инвеститорите да се запознаят с проспекта и основния информационен документ на съответния фонд. Документите са достъпни на български и английски език на интернет страницата на www.karollcapital.bg, както при поискване могат да бъдат получени безплатно на хартиен носител в офис на Управляващото дружество. Фондoвете не следват индекс. Обобщение на правата на инвеститорите може да бъде намерено тук : https://www.schroders.com/bg-bg/bg/profesionalisti-investitori/obobshtenie-na-pravata-na-investorite/