Най-важното за всеки родител е да даде добър старт в живота на децата си като им осигури добро образование. Доброто образование в чужбина обаче съвсем не е евтино.

Още в самото начало трябва да си отговорим на няколко важни въпроса:

- Колко средства ще ни трябват, за да изпратим детето си да учи в чужбина?

- Кога да започнем да спестяваме и колко да отделяме, за да съберем необходимата сума?

- Как да изберем правилните финансови инструменти за спестяванията си, за да постигнем целта си?

Направихме едно проучване за средно месечните разходи на студент в някои от най-предпочитаните дестинации в момента: Нидерландия, Германия, Великобритания, Дания и САЩ. Най-ниската месечна издръжка е в Дания, около 900 €, защото в момента там образованието за граждани на ЕС е безплатно. А най-скъпо е в САЩ – 3 381 € месечно.

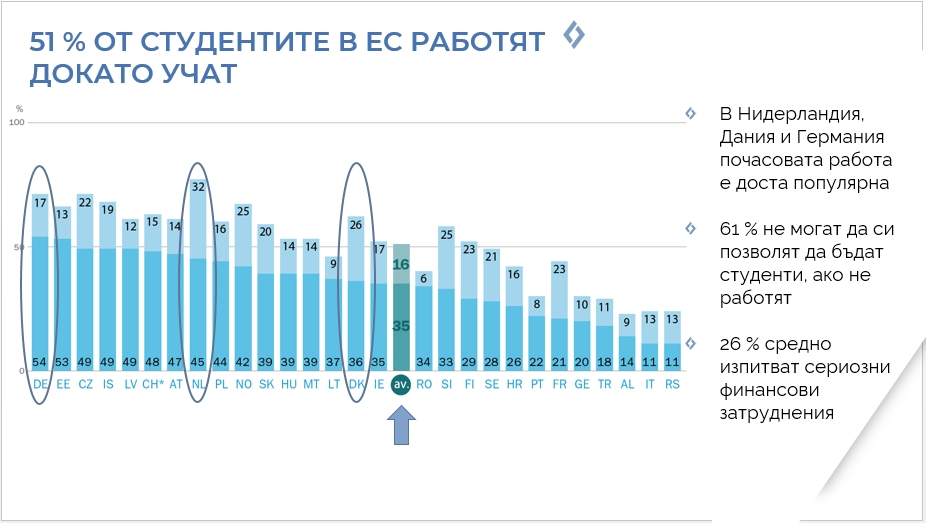

Статистиката на EuroStudents показва, че 51% от студентите в ЕС работят докато учат. 61% от тях не могат да си позволят да учат, ако не работят, а 26% изпитват сериозни финансови затруднения. В долната таблица в тъмно синьо е процентът на работещите на пълно работно време, а в светло синьо тези на почасова работа.

За улеснение, направихме средно изчисление на общия разход за бакалавърска степен (4 години) в страна от ЕС. Сумата е близо 67 000 лв., срещу доста по-скромната сума от под 20 000 лв. за България. Освен таксите за обучение, голямо перо в разходите са наемите. Високият стандарт на живот в ЕС води до по-високи наеми. Трябва да имаме предвид, че за България статистиката е донякъде „изкривена“ поради факта, че голяма част от населението живее в столицата, където са и някои от най-престижните университети. В този случай разходите за квартира не се включват в общите разходи.

4-те основни фактора, които ни пречат да постигнем финансовите си цели

Когато сме си поставили финансова цел, за да разберем кога трябва да започваме да спестяваме и най-правилните финансови инструменти за това, трябва да осъзнаем кои са основните фактори, които ни пречат да постигнем тези цели, а именно инфлацията, спестяваме малко, започваме късно и не избираме правилните инструменти за инвестициите си.

Първият от тях е Инфлацията. В долната таблица е представена графика на инфлацията в България от 2000 г. до сега, която показва, че натрупаната инфлация вече е над 100%. Представете си, че през 2000 г. сте имали 5 000 лв., които не сте инвестирали, а сте оставили настрана „под дюшека“. В момента с тях можете да купите 50% по-малко, отколкото това, което сте можели да купите през 2000 г. Инфлацията „изяжда“ нашите спестявания.

Вторият фактор е, че спестяваме малко. В ЕС нормата на спестяванията е много по-висока отколкото в България. Средно за ЕС тя е 10%, за Германия е 17%, а изключително високия стандарт на живот в Швейцария я прави първенец с 23%. За България този процент е 5. Добър вариант за изход от тази ситуация е правилото 50/30/20. В него с 50% от месечните проходи се покриват основни нужди – разходи за дом, поддръжка, храна и транспорт; 30% са за забавления, екскурзии, хобита; а 20% се спестяват за образование на децата или пенсия. На базата на това съотношение бихме могли да си начертаем добър финансов план.

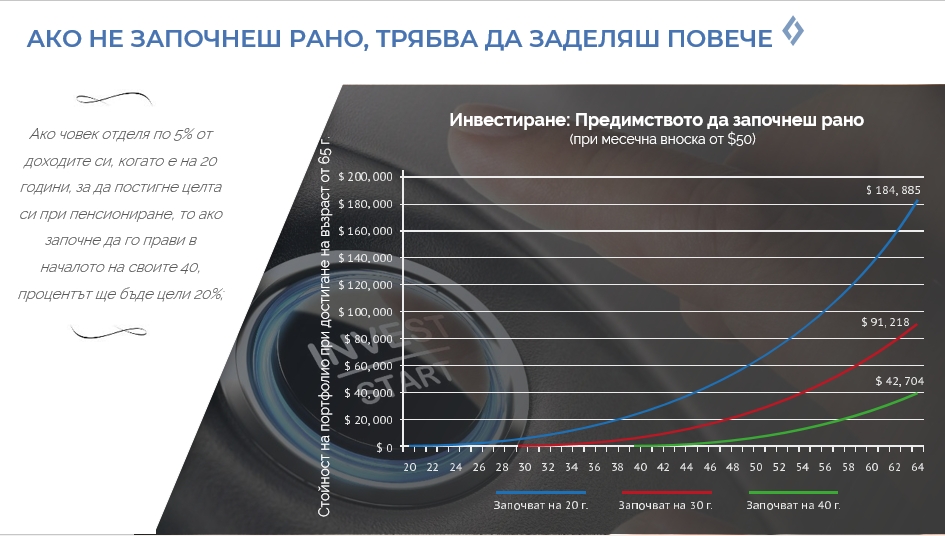

Третият проблем е, че започваме да инвестираме късно. Защо е толкова важно да започнем да спестяваме и инвестираме навреме? Долната таблица много ясно илюстрира отговора на този въпрос. Ако сме на 20 години и започнем всеки месец да отделяме по 50 лв. в инвестиция със средногодишна доходност от 8%, докато се пенсионираме ще постигнем абсолютна стойност на нашите спестявания от 184 885 лв. Съвсем други са цифрите, ако започнем на 30 или 40 г. Правилото е, че ако човек започне да инвестира рано, той отделя около 5% от дохода си, колкото по-късно започне се увеличава процентът от месечния доход, който трябва да инвестирате, за да постигнете целите си. Причината е в сложната лихва.

За да отговорим на въпроса как да осигурим образованието на децата си, сме подготвили примерни финансови планове. При средногодишна доходност от 9% можем да започнем да инвестираме от момента, в който детето е в първи клас или от раждането му. Най-добрият за крайната цел вариант е това да стане от раждането, като добавим една начална еднократна вноска от 2000 лв. Отново се затвърждава принципа, че колкото по-рано започнем толкова по-малка сума ще се наложи да инвестираме и да отделяме по-малка част от дохода си, за да постигнем крайната цел.

Стигаме до четвъртия основен фактор, който ни пречи да постигнем целите си и съответно един от основните въпроси, на които трябва да намерим отговор. Ние не подбираме правилно финансовите инструменти, в които инвестираме. Сравнението между предпочитаните от българите активи и тези, които предпочитат гражданите на държавите от Западна Европа показва, че ние инвестираме 82% от спестяванията си в банкови депозити, само 16% във фондове и 2% на финансовите пазари. За разлика от нас западноевропейците инвестират 37% в депозити, 38% във фондове и 25% на финансовите пазари. Трябва да обърнем внимание, че в момента лихвите по депозитите са близки до нула и те определено не са решение в този момент.

Представяме ви едно историческо сравнение на възвращаемостта от различни класове активи в периода 1928 – 2019 г. Виждаме, че въпреки сътресенията, през които са преминали фондовите пазари в този период всички тези класове активи надминават инфлацията, която е малко над 3%. Инвестирайки в актив, който категорично побеждава инфлацията, като в случая това са акциите, както на малки, така и на големи компании, ние ще можем да постигнем дългосрочните си цели.

Най-лесният начин да постигнем това е като използваме взаимните фондове и техните основни предимства: дългосрочен хоризонт, необлагаема печалба, прозрачност на инвестицията, професионално управление и достъп до разнообразни финансови документи, чрез диверсифицирания им портфейл.

Карол Капитал Мениджмънт може да предложи разнообразни финансови продукти, които да ви помогнат да постигнете финансовите си цели. Работим в партньорство с големи утвърдени компании в сферата на асет мениджмънта, банковото дело и застраховките като Schroders, Credit Suisse и NN. За тези, които могат да отделят повече средства за сформиране на собствен инвестиционен портфейл предлагаме доверително управление, както и възможност да инвестирате във взаимните фондове на ККМ и нашите партньори от глобалния асет мениджмънт гигант Schroders.

Най-популярният ни продукт, подходящ за всички е Спестовния план, чрез който ви предлагаме възможност за инвестиция във водещи световни компании чрез фондовете на Schroders с малки месечни вноски. Можете да избирате между 4 пакета с различен рисков профил с целева годишна възвращаемост между 4 и 12 %.