Валидно ли е старото неписано правило на Wall Street и тази година – Sell in May and Go Away?

Ако погледнем представянето на основния индекс S&P 500 за периода от края на май до средата на юли, няма как да не ни направи впечатление изключително силното представяне на т.н защитни (нециклични) сектори. Въпреки че широкият индекс не се е представил изобщо слабо през този период – SPY (ETF –базиран на S&P 500) е постигнал ръст от 3.7% за периода (31.05-20.07.2018 г.), то за този период инвеститорите, преместили своите активи в по-дефанзивни сектори например, отколкото в по-циклични такива, ще са постигнали далеч по-добра доходност. Дали тази ротация не е алтернатива на правилото за продажба в края на май, с оглед на исторически по-слабото представяне на пазара през летните месеци.

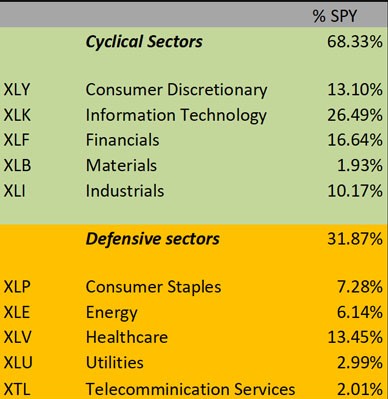

Кои сектори може да определим като циклични и кои като защитни, ако решим да инвестираме в секторните ETF-и на американският индекс S&P 500?

Класифицирането им по този критерии, на базата на методологията на MSCI (водещ доставчик на продукти и услуги – индекси и инструменти, с които инвеститорите измерват своето представяне) е следната:

Като циклични сектори се приемат: Consumer Discretionary (потребителски стоки) , Financials (Финансов ), Industrial (Индустриален), Information Technology (ИТ) и Materials (Основни материали и суровини).

Като дефанзивни (защитни) сектори се класифицират: Consumer Staples(Потребителски стоки от първа необходимост), Energy (Енергиен сектор), Healhcare (Здравеопазване), Telecommunication Services (Телекомуникации) и Utilities (Комунални).

Самото разделение е просто и е базирано на представянето на икономиката, в зависимост от нейната цикличност. Когато тя е в подем, цикличните сектори се представят по-добре и обратното. От табл. 1 прави впечатление, че технологичният сектор в момента е с най-голямо тегло и съответно оказва най-силен ефект върху представянето на пазара. Интересно е, че теглото на този сектор постоянно нараства през последните години, в които именно той е двигателят на растежа.

Табл. 1 Тегла на съответните сектори в S&P500 към момента

Какво показва представянето на тези сектори за периода от края на май до средата на юли?

Реално най-слабо представящият се сектор като Consumer Staples (XLP) се представи най-добре през този период, постигайки ръст от 7.28%. Друг дефанзивен сектор, като Healthcare (XLV) също показа относителна сила, спрямо пазара и постигна 5.66% за този период. От цикличните сектори силното представяне на Consumer Discretionary (XLY) и IT (XLK) продължава като за периода постигат съответно 6.32% и 4.16%, оставайки абсолютни лидери в това отношение от началото на годината с доходност от над 13%. Тук обаче трябва да отчетем, че представянето на тези сектори е силно доминирано от представянето на няколко водещи позиции и световни лидери в момента, познати от абревиатурата FAANG. Amazon например представлява 23.8% от XLY и с ръста си от 11.3% за месец и половина допринася изключително много за доброто представяне на цикличния сектор. В пълна сила същото важи и за XLK, където акциите на Google, Apple, Microsoft и Facebook съответно са отговорни за голяма част от постигната доходност на IT сектора.

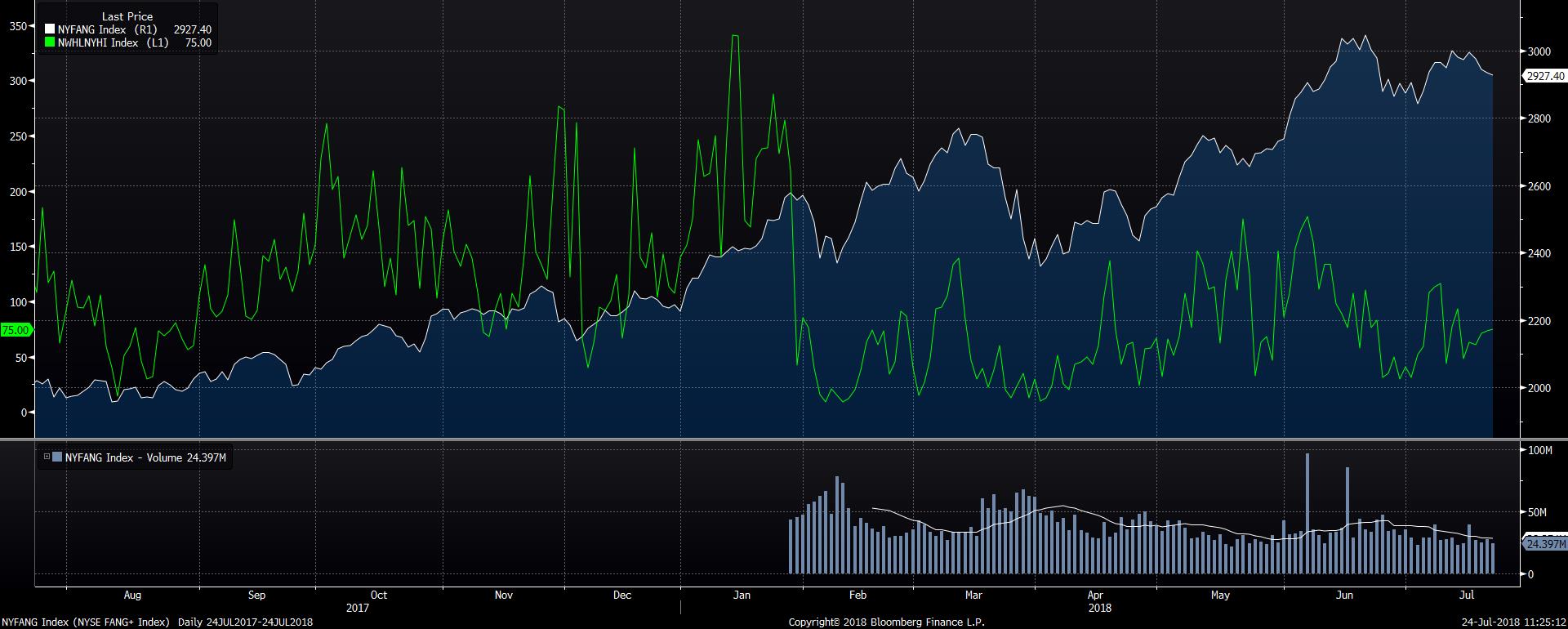

Отново ли FAANG акциите са отговорни са силното представяне на пазара?

Тези най-големи по капитализация компании са отговорни и за цялостното добро представяне на основните индекси, като имат принос за 70% от доходността на S&P 500 от началото на годината. Реално колкото по-големи по-капитализация стават тези компании, толкова по-голям процент от тях се включват в съответните ETF-и. Съответно растящият наплив на капитали към пасивно управляваните ETF-и води до още по-силен ръст в акциите им. Видно от граф. 1, индекс, обхващащ с равни тегла водещи FAANG компании, се представя много по-силно докато все по-малко от компаниите на NYSE правят нови върхове.

Граф. 1 Представяне на FANG индекса спрямо броят компании на NYSE достигащи нов 52-седмичен връх

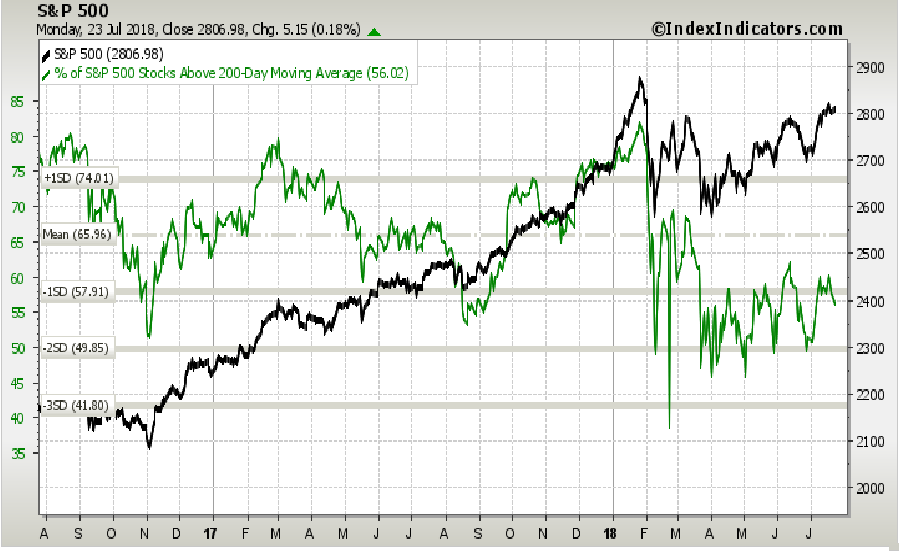

Това са т.н „Генерали“ на пазара в момента. Историята е показала, че докато не започнат да бъдат разпродавани, най-вероятно и пазарът ще остане силен. За справка можем да ползваме представянето на пазара в края на миналото лято, когато отново редица индикатори сигнализираха за негативен сентимент, с оглед на факта, че основният индекс, движен отново от водещите технологични компании, регистрираше силен ръст докато броят на компаниите, включени в S&P 500, търгуващи се над 200-дневната средна се свличаше все по-надолу. В крайна сметка голяма част от тях също се включиха след това в ралито на пазара. Много е вероятно и сега да станем свидетели на подобен сценарий. Но определено трябва да имаме предвид и все по-адекватните аргументи в полза на това, че пасивното инвестиране води до натрупването на все по-висок риск, алокирайки преимуществено активи само в няколко водещи имена. Така, че е анализирането и следенето на някои от посочените фактори, както и на ротацията на секторите, които правят инвеститорите може да ни даде сигнали за бъдещето развитие на пазара.

Граф. 2 Представяне на S&P 500 спрямо броят на компаниите от индекса над 200-дневната средна