Пазарите в Централна и Източна Европа - с голям потенциал за наваксване

След дълъг период на изоставане от глобалните фондови пазари, през 2023 г. интересът към акциите в Централна Европа рязко се повиши. Рисковете, свързани с войната в Украйна, с високата инфлация и с икономическото забавяне, които доведоха до сериозни спадове на борсите през 2022 г., постепенно започнаха да стихват, а перспективите пред публичните компании значително се подобриха. Това доведе до рекордни ръстове на местните борси, нареждайки централноевропейските акции на първо място по доходност в глобален план.

Широкият борсов индекс в Полша – WIG, който служи за измерване на представянето, през декември достигна най-високата стойност от създаването си, а ръстът за цялата година достигна 36,5%. В Унгария, ситуацията не беше по-различна и акциите поскъпнаха средно с 38,4%, измерено през индекса BUX. В Чехия, където представянето зависи в най-голяма степен от банковия сектор и енергийната ЧЕЗ, акциите поскъпнаха средно с над 28% (включващо над 10% доходност от дивиденти през годината).

Основен двигател на ръстовете през миналата и в началото на тази година бяха акциите на банките. Акциите на индустриалните компании и на тези, предлагащи стоки и услуги на дребно, също реализираха огромни ръстове през 2023 г.

Перспективите пред банковия сектор остават силно положителни

Според нас перспективите пред финансовия сектор остават доста обнадеждващи през тази и следващата година. В резултат от икономическото възстановяване, очакваме кредитирането да се засили в следващите месеци, а провизиите за лоши кредити да останат ниски. Най-голяма роля обаче ще имат повишените основни лихвени проценти. В средата на високи лихви, голяма част от банките успяха изключително успешно да се възползват, реализирайки рекордни печалби. Въпреки че очакваме централните банки да ускорят процеса по разхлабването на монетарните си политики, според нас нивата на лихвите ще се задържат над средните нива от последните години и съответно печалбите на банките ще останат високи. Това от своя страна ще доведе до атрактивна дивидентна доходност за инвеститорите. При повечето от основните ни позиции в сектора (Erste Group Bank AG, Komerční banka, MONETA Money Bank) през 2024 г. очакваме дивидентната доходност да е между 7-11%.

Рекордни чуждестранни инвестиции и бурен възход на високо-технологични сектори

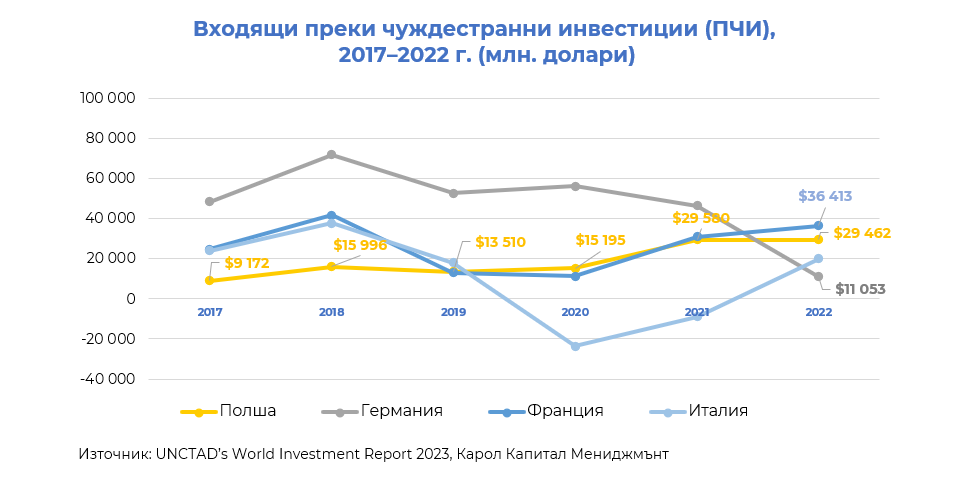

През последното десетилетие държавите в Централна Европа претърпяха бурно развитие. Бързият икономически растеж също така беше съпроводен и от структурно изменение на икономиките и ориентация към сектори с висока добавена стойност. В последните няколко години регионът се превърна и в притегателен център за чуждестранни инвестиции. През 2022 г. преките чуждестранни инвестиции в Полша надминаха $29 млрд., което е почти три пъти повече в сравнение с Германия и с около $7 млрд. по-малко от Франция.

2023 г. също бе белязана от мащабни инвестиционни проекти:

- През юни Intel обяви, че планира инвестиция от 4,6 млрд. евро в ново съоръжение за сглобяване и тестване на полупроводници близо до Вроцлав в Полша.

- В Унгария общият размер на инвестициите, свързани с EV индустрията, се очаква скоро да надмине 20 млрд. евро.

- В партньорство с Mercedes-Benz AG, през миналата година китайската CATL започна изграждането на завод за батерии в страната, като общият размер на инвестицията възлиза на 7,3 млрд. евро.

- Новият световен лидер при електромобилите – китайският BYD, в края на годината също обяви, че започва изграждането на високотехнологичен автомобилен завод в Сегед, Унгария.

- Междувременно в последните пет години Полша се превърна в глобален лидер в производството на литиево-йонни батерии, изоставайки единствено от Китай. В страната се намира и най-големият завод за литиево-йонни батерии в света, построен от LG Energy Solution.

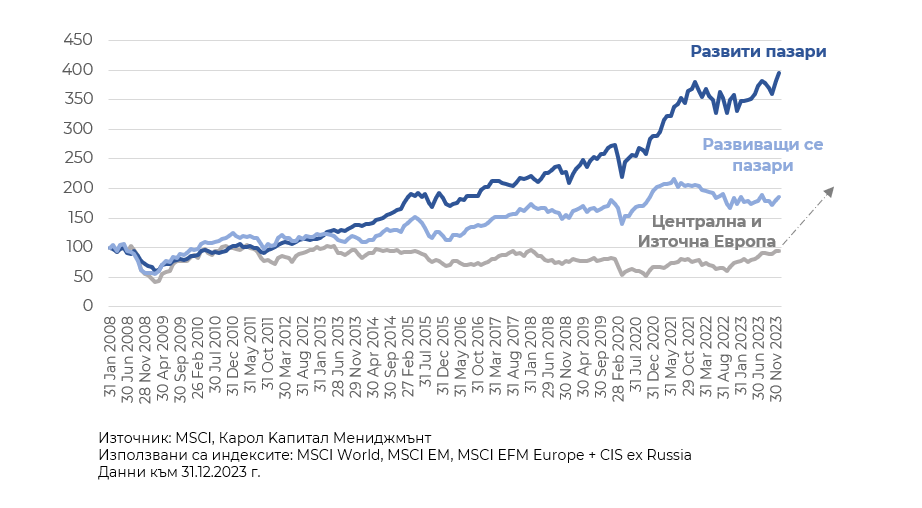

Представянето на местните индекси изостана доста спрямо глобалните пазари, а акциите продължиха да се търгуват на значително по-ниски нива спрямо останалите региони

Въпреки че в периода 2013 – 2023 г. икономиките от Вишеградската четворка (Полша, Чехия, Унгария и Словакия) растяха с два пъти по-бърз темп спрямо Еврозоната, борсите останаха в сянка. Представянето на местните индекси изостана доста спрямо глобалните пазари, а акциите продължиха да се търгуват на значително по-ниски нива спрямо останалите региони. Сред основните причини за разминаването бяха политическите рискове, които държаха настрана чуждестранните инвеститори. От другата страна, в ерата на ниските лихвени проценти, финансовите компании, които, характерно за развиващите се пазари, са с най-голяма тежест в индексите, реализираха доста по-незадоволителни резултати.

Понижени политически рискове и подобрено корпоративно управление в Полша

През 2023 г. наблюдавахме положителни развития и в двете направления. Печалбите на банките нараснаха значително, а политическите рискове намаляха. Победата на проевропейските партии на парламентарните избори в Полша даде сериозен тласък на пазара и промени изцяло настроенията. Очакванията са новият кабинет на премиера Доналд Туск да подобри корпоративното управление на компаниите с държавно участие на борсата и да отключи замразените средства от бюджета на евросъюза. В резултат от смяната на властта, стратезите на глобални банкови гиганти като Morgan Stanley и UBS повишиха очакванията си полските акции, препоръчвайки по-висока експозиция към тях през 2024 г.

Ниски оценъчни съотношения и високи дивиденти

Ние също смятаме, че перспективите пред полските акции значително се подобриха с формирането на новия кабинет. Според нас пропазарният подход на правителството и затоплянето на отношения с ЕС, ще върнат пазара обратно на радара на глобалните инвеститори. Очакванията ни са това да доведе до ръст при полските акции, които към момента все още изглеждат неоснователно подценени спрямо останалите развиващите се пазари на база на очакваните печалби. Чешките акции също ни изглеждат атрактивни за инвестиции през 2024 г. На секторно ниво, най-атрактивни ни изглеждат акциите на компании от сектора на потребителските стоки като полската LPP (собственик на марките Reserved, Mohito, House, Cropp, и Sinsay), Pepco Group и Answear.com. Очакванията ни са те да се възползват от ръста на потреблението, което през 2024 г. ще бъде подкрепено от значително увеличение на заплатите и пенсиите в Полша и от спада на инфлацията.

Основните рискове, които виждаме в краткосрочен план, са възможна ескалация на войната в Украйна, конфликт между Тайван и Китай или разочароващи макроикономически данни в САЩ и Европа. Друг риск, който би могъл да повлияе негативно върху пазарните настроения в Полша, е повишаване на напрежението между президента Анджей Дуда и новото правителството.

Информация за риска:

Настоящото представлява маркетингово съобщение. Информацията, поместена в този материал не представлява инвестиционен съвет, не е препоръка или инвестиционна консултация от страна на „Карол Капитал Мениджмънт“ ЕАД относно каквито и да са инвестиционни стратегии или предлаганите финансови инструменти. Информацията е валидна към датата на издаване на маркетинговия материал и може да се промени в бъдеще. Всички инвестиции, посочени тук, могат да включват значителен риск и да не са подходящи за всички инвеститори. Инвеститорите трябва да имат предвид, че приходите от инвестиции могат да се колебаят и стойността на дяловете на фондовете и доходът от тях могат да се понижат, печалбата не е гарантирана и инвеститорите поемат риска да не получат пълна възвръщаемост в сравнение с първоначално инвестираните средства. Инвестициите във фондове не са гарантирани от гаранционен фонд, създаден от държавата или с друг вид гаранция. Предходни резултати от дейността не са показателни за бъдещите резултати на фондовете.