След кризата с COVID-19 настъпва нова икономическа ера

Настоящите събития вероятно означават повратна точка в икономическата политика и края на 40-годишното господство на капитализма на свободния пазар

Вижте интересна гледна точка на Робин Парбрук, анализатор и съуправляващ на алтернативни инвестиции в акции на азиатските пазари в Schroders:

Никой не може да знае колко дълго ще продължи кризата Ковид-19, но мисля, че при всички положения тя ще донесе дълбока дългосрочна промяна в икономическата политика. Вероятно тази криза е повратна точка в историята. Историците ще погледнат назад и ще отбележат, че тя е била края на периода 1980-2020 г., когато необезпокояван в света е властвал западния капитализъм.

Това, което наблюдаваме в момента е масивна държавна намеса в частния сектор, независимо дали става въпрос за вменяване на задължение на наемодателите да предлагат периоди без наем, инструкции за банките да отменят дивиденти или банково кредитиране, насочено от правителството.

Тези мерки бележат края на „невидимата ръка“ на икономиста Адам Смит, която действаше неограничено през цялата ми 30-годишна инвестиционна кариера. Този термин, популяризиран в книгата на Смит „Богатството на нациите“, се отнася до незабележима пазарна сила, която позволява на търсенето и предлагането на стоки на свободния пазар да постигнат равновесие.

Според мен преминаваме към нова ера на макроикономическа политика. Сливането на фискалната и паричната политика е на път да се превърне в норма.

Междувременно смятам, че в много държави са към края си, установявани с десетилетия, порядки: независимостта на централните банки, количественото облекчаване, "финансовизацията" на активите (където политиката движи цените на активите, а не икономиката) и убеждението, че сравнително нефинансираният капитализъм е най-добрият подход към икономическото управление.

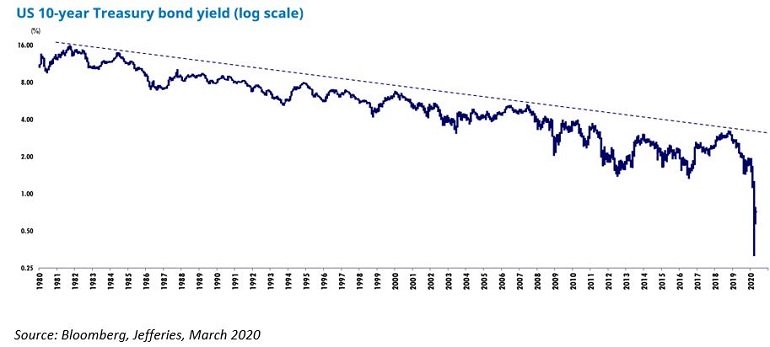

В краткосрочен план сриващите се икономики вероятно ще доведат до дефлация и доходността на държавните облигации може да падне допълнително. Въпреки това, в средносрочен план (една до две години) смятам, че политиките за компенсиране на тежкото изоставане на икономиките, причинено от Covid-19, ще бъдат сходни с Модерната монетарна теория (най-общо казано фискалните разходи ще се финансират предимно с отпечатването на нови пари).

Тези политики могат в крайна сметка да доведат до края на дефлацията и продължителния период на по-нисък икономически растеж, който наблюдаваме след световната финансова криза през 2008 г.

Графика 1: Идва ли края на 40 годишния бичи пазар на държавни облигации?

Вероятно ще бъдат наблюдавани и допълнителни ефекти:

- Краят на нарастващата глобализация и оптимизирането на веригите за доставки.

Глобализацията вече започваше да се забавя (по отношение на търговията като процент от глобалния БВП), тъй като страните все повече поставят под въпрос прекомерната зависимост от Китай и риска да разчитат на веригите за доставки на много отдалечени места. Отказът от глобализацията е все по-голяма норма, особено за важни и критични области като фармацевтичната, отбранителната и здравната инфраструктура и технологиите. Това ще постави под въпрос модела на развитие, преследван понастоящем от много нововъзникващи икономики.

2. Силното правителство ще бъде новата популярна мантра.

Отново, подобно на тенденцията в глобализацията, това започна така или иначе. Дали това ще бъде г-н Тръмп в САЩ с неговата популистка политика или новото консервативно правителство във Великобритания с плановете си за по-добро общество. Милениалите и поколението Z очевидно са много по-отворени за силно правителство и популизъм в сравнение с Бейби бумерите и поколенията X, които помнят неволите от 70-те години. Силното правителство ще означава правителствата, които увеличават контрола и преките капиталови инвестиции, разходите за научни изследвания и развитие, както и правителствата, които притежават или контролират ключова критична икономическа инфраструктура (транспорт, комунални услуги, телекомуникации, банки)

3. По-високи данъци

Очаква се богатите да плащат повече, независимо дали чрез данък върху дохода, данъци върху греха, капиталови печалби, данъци върху богатството, данъци върху собствеността - правителствата могат да бъдат иновативни, що се отнася до данъците поне. Гаранциите за минимален доход могат също да се утвърдят в много страни, особено в тези, които ефективно ги въведоха поради кризата от Covid-19.

4. Федерална Европа

Най-накрая еврото е стабилизирано/спасено, тъй като Германия се съгласява с фискални увеличения и преминаваме към Федерална Европа. Без това вероятно еврото ще спадне, ако настоящата криза бъде продължена. Политиките в стил Модерната монетарна теория могат да доведат до необходимостта от капиталов контрол/финансова репресия (принудителното държане на държавни облигации от местни институции като банки и застрахователни компании) в много страни, за да се гарантира, че правителствата не се придържат към пазарите.

5. Crony капитализмът ще умре

Т.нар. „crony capitalism“ или система, при която властимащите и богатите са все по-облагодетелствани ще умре. Високите бонуси и корупцията ще бъдат санкционирани. Тенденцията, при която заплащането на изпълнителния директор е все по-високо спрямо заплащането на служителите, ще се обърне.

Графика 2: Отива ли си crony капитализмът?

Ясно е, че горното е спекулация, но посоката е тази, въпреки че трудно може да се предвиди скоростта. В действителност светът след две години може да прилича повече на периода след Втората световна война, когато правителствата на Запад бяха изправени пред огромната тежест на дълговете и изтощено от война население. Тогава те погледнаха към тези политики, за да се опитат да създадат едно по-справедливо общество и да разпределят по-равномерно тежестта на дълговете.

Последиците за инвестициите

Но да продължим - какво означава това за инвестициите? Ако съм прав в тезата си по-горе, ситуацията не е фон, в който финансовите активи като цяло се справят добре. Ясно е, че кеша и облигациите вероятно няма да се справят добре. Някои имоти и акции ще бъдат подходящи за хеджиране на инфлацията, но ключово ще бъде да се съсредоточим върху сферите, по-малко податливи на държавна намеса.

Азиатските акции сами по себе ми се струват едно от по-добрите места, когато кризата се развихря и предизвиква съответната политическа реакция. Началните нива на държавния дълг в Азия са много по-ниски, отколкото на Запад, така че степента на влияние от промяната в политиката, описана по-горе би била по-малка в Азия.

Макар да не съм категоричен, съм по-малко притеснен от въздействието на новото „силно правителство“ върху азиатските акции. И разбира се, в Китай „силното правителство“ вече е норма.